产业资讯

产业资讯

药渡

药渡

2020.05.27

2020.05.27

2228

2228

药品销售TOP10的榜单,犹如武侠江湖中的华山论剑、科研界里的诺贝尔奖、影视圈的奥斯卡红毯,充满了刀光剑影,激烈角逐下只有能者居之。

本文以全球知名数据分析公司GlobalData发布的《2025年全球最畅销药物预测》报告为准,介绍各药物靶点、适应症在全球以及中国的竞争格局。

表1. 2025年药物预测全球TOP10

整理自药渡数据库和GLOBALDATA官网

01

Keytruda、Opdivo(04)

PD-1抑制剂凭借临床疗效的巨大突破:一旦奏效,患者能够长期存活,有望做到肿瘤的治愈。自问世以来,PD-1抑制剂的临床适应症进展就备受瞩目,市场暗潮涌动的争斗更是大家津津乐道的话题。

2019年10月29日,默沙东公布的第三季度业绩报告显示,K药2019年前三季度的销售额为79.73亿美元,全年销售额有望突破110亿美元,市场上春风得意。

而O药与之相比则显得相形见绌:O药2019年前三季度的销售额为54.41亿美元,美国市场更是出现了负增长。昔时寇,尽王侯,空弦断翎何所求?曾经引领风骚的O药看着K药摧枯拉朽的增长,估计也是唏嘘不已。

从默沙东官网之前公布的数据来看,K药全球销售的60-65%来自于肺癌,NSCLC作为肿瘤领域的必争之地,决定了PD-(L)1单抗的兴衰成败。

K药无论在NSCLC单药一线用药或者是联合化疗一线用药都形成了牢不可控的优势:

√单药用于一线NSCLC,(TPS ≥50%) (Keynote-024 )

√单药用于一线NSCLC,(TPS ≥1%) (Keynote-042 )

√联合培美曲塞&卡帕用于NSCLC非鳞癌,不考虑PD-L1表达情况(Keynote-189)

√联合卡铂&紫杉醇用于NSCLC鳞癌,不考虑PD-L1表达情况(Keynote-407)

图1. FDA批准用于NSCLC治疗的PD-(L)1单抗

而与之对应的,O药在CheckMate-026和CheckMate-227P2的折戟沉沙,错失了NSCLC一线的大好良机。唯一值得庆幸的是,2019年ESMO会议上,O药+伊匹木单抗III期临床大获成功,无论是PD-L1阳性或者阴性都显著获益。BMS在生物标志物PD-L1和TMB兜兜转转,终于找到了合适的临床方案。O药在经历几年风雨过后,NSCLC市场早已物是人非:罗氏的T药和阿斯利康的I药早已虎视眈眈,先后获批一线NSCLC鳞癌与不可手术III期NSCLC辅助治疗。

从获批适应症来看,截止2019年11月,K药共获批15个瘤种,21个适应症,力压O药成为了临床使用最为广泛的PD-1抑制剂。O药自从2018年8月拿下了SCLC三线后基本上颗粒无数,在多个适应症都以失败告终:SCLC二线、肝癌一线……

表2. K药获批的适应症

整理自药渡数据库

国内PD-(L)1单抗市场,百济神州的替雷利珠单抗即将成为国内第六家、全球第十家上市的PD-(L)1单抗,霍奇金淋巴瘤结束了审批阶段,尿路上皮癌处于NDA阶段。

根据市场内幕消息,国内PD-(L)1单抗预计在70-80亿左右,恒瑞与默沙东20亿元左右,其他三家10亿左右。K药凭借一线NSCLC适应症的获批,市场迅速放量,反之O药在国内PD-1单抗的冲击下,似乎有些后继无力。

近日,国内PD-1单抗医保目录的谈判也正如火如荼进行,小道消息众说纷纭,国内O药基本上板上钉钉,主要是K药是否肯大降价出现了争议。

临床适应症的获批、医保目录的争夺、资本的博弈……都让国内PD-1抑制剂市场争斗悬而未决、充满期待。

表3. 中国获批上市的PD-(L)1单抗情况

整理自药渡数据库

02

阿哌沙班

曾几何时,心血管市场诞生了阿托伐他汀与氯吡格雷等传奇药物,引领市场风骚,如今,随着专利到期,有所落寞。而作为如今心血管当之无愧的榜首—阿哌沙班,凭借在凝血市场的优异表现,2025年销售额有望拿下187亿美元的成绩,再创往日荣光。

全球上市的口服抗凝药中,自2014年开始,氯吡格雷市场份额持续走低,以沙班类为代表的凝血因子Xa抑制剂逐渐占据主导地位,代表药物为阿哌沙班和利伐沙班。虽然阿哌沙班上市较晚,不过依靠具有更加出色的安全性表现,临床上很快得到医生群体的青睐,2017年,阿哌沙班超过利伐沙班,成为全球最畅销的抗凝血药物,此后更是保持着33%的增长速率,不断拉开与后来者的距离。

国内市场,由于缺乏渠道优势和上市较晚,阿哌沙班并未取得亮眼表现。不过如此巨大的品种,国内众多玩家早已蠢蠢欲动,豪森药业、正大天晴药业、东阳光、科伦药业……介入了仿制。参照氯吡格雷的发展,伴随2022年阿哌沙班专利到期的铃声,国内带量采购估计是在劫难逃,上述厂家摩拳擦掌开始新一轮价格的厮杀。

表4. 国内阿哌沙班上市情况

03

来那度胺

2019年BMS重金收购新基公司,拿下了多发性骨髓瘤(MM)的重磅产品—来那度胺。MM是继非霍奇金淋巴瘤的血液系统第二大恶性肿瘤,约占血液系统恶性肿瘤的13%,患者数目众多。同时MM也是一种无法治愈的疾病,临床治疗的主要目标是尽可能延长患者生存期,整体市场容量巨大。2018年来那度胺销售高达96.85亿美元,是全球最畅销的肿瘤药物。

不过随着强生的达雷木单抗一线用药的获批,来那度胺也面临着巨大挑战,增速有所放缓,预计2025年销售额124亿。

国内市场,百济神州负责来那度胺的销售,由于价格相对高昂,市场并未完全放量。随着双鹭药业、正大天晴和齐鲁药业仿制药的上市,来那度胺的价格也开始了悬崖下跌,从最初的两万左右下降到如今的三四千。不出意外,多发性骨髓瘤的两个基石药物:来那度胺和硼替佐米,带量采购已成定局。

05

依布替尼

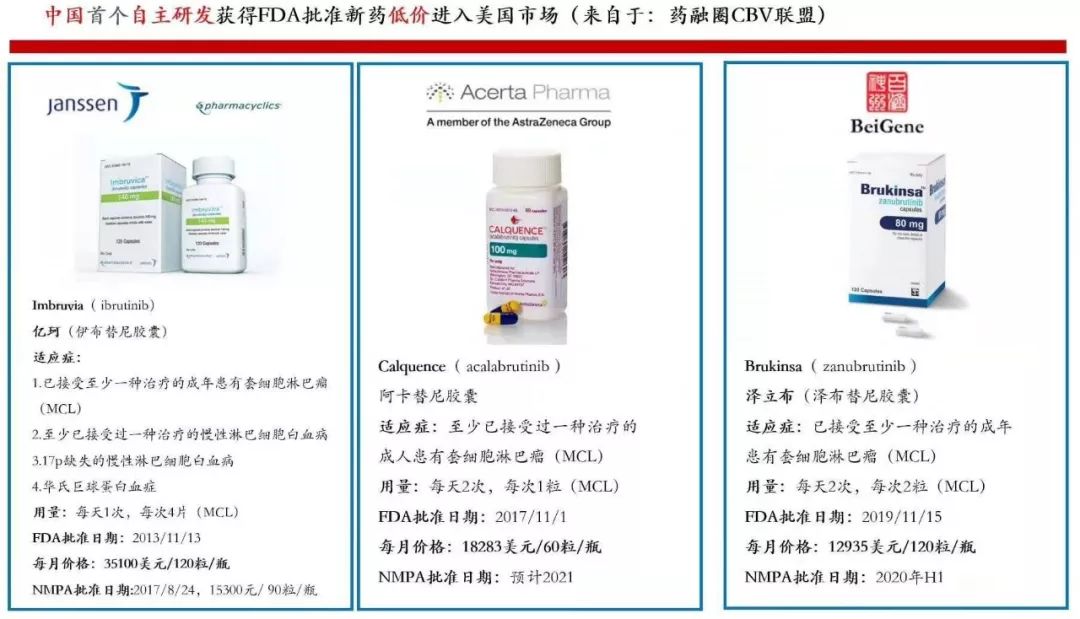

BTK抑制剂依布替尼于2013年11月13日获FDA批准上市,用于多个淋巴瘤的治疗,商品名为Imbruvica®。预计2025年依布替尼销售高达119亿美元。

由于BTK小分子抑制剂特异性非常好,在B细胞类恶性肿瘤及一些B细胞免疫类疾病的治疗显现出非常好的优势,BTK抑制剂也因此成为了血液瘤市场前景最好的药物。在接下来短短四年时间里,依鲁替尼年销售额接连攀升,已经跻身为一线超级重磅炸弹行列,2018年高达62.05亿美元。

而这个月圈内最让人振奋人心的莫过于百济神州的二代BTK抑制剂跨越太平洋,登顶美国,成为了首个本土被FDA认准上市的药物。除了在套细胞淋巴瘤疗效上显著优于依布替尼外,还自带“made in china”的标签,定义了最低价,为国人扬眉吐气了一把。

图2. 来源于药融圈

国内方面,强生的依布替尼在2018年医保目录谈判过程,降价80%成功入驻肿瘤医保目录,随着百济的泽布替尼上市在即,在良好的口碑加持下,BTK市场一触即发。

06

阿达木单抗

2018年,艾伯维公司的阿达木单抗拿下了199亿美元的成绩,在全球获批17个适应症,凭借碾压式的表现毫无悬念摘得桂冠。真有武侠小说中独孤求败的意味:呜呼,生平求一敌手而不可得,诚寂寥难堪也。药魔修美乐既无敌于天下,乃立flag于斯。

不过2019年后,因专利保护到期和美国、欧洲市场的冲击,修美乐的全球统治力不复当年,销量开始出现了下滑。艾伯维发布的2019年第一季度业绩报告显示,修美乐在全球的销售额下滑了5.6%,为44.46亿美元。Global预计2025年阿达木单抗销售额为103亿美元。

与国外市场的火爆不同,以阿达木单抗为首的TNF-α抑制剂在国内市场表现可谓是不尽人意,龙头老大—三生国建占据了TNF-α抑制剂的半壁江山,销售额在10亿人民币,阿达木单抗只贡献了2亿,实在与全球药王的头衔不相符。

国内市场的反差归根结底还是在于TNF-α生物制剂价格的高昂,随着百奥泰国内首个阿达木单抗的上市,众多药企的蜂拥而入,艾伯维也勉为其难开始顺应“民意”。一直被大家“怒其不争”的自免市场能否在未来迎来大爆发,生物类似物是否会进入下一个集采名单?都让业界浮想联翩。

07

Biktarvy

随着吉利德在丙肝市场的节节败退,抗病毒市场的焦点再次回到了HIV身上。

HIV市场的争夺主要集中在替诺福韦艾拉酚胺(吉利德公司的新核苷类逆转录酶抑制剂-TAF)和多替拉韦(GSK公司最引倚重的整合酶抑制剂)的王牌对决中。

面对这主要品种Truvada市场下滑时,吉利德就及时打出了TAF这一张好牌,相较于之前上市的富马酸替诺福韦,TAF具有更优的病毒抑制效果和安全性。

Biktarvy被吉利德寄予厚望,在TAF为主的复方药基础上还引入了整合酶抑制剂,疗效出相比之前的复方药物疗效有所提高。上市不到一年时间就拿下了11.84亿美元的成绩,颇具超级重磅炸弹的气质。预计2025年Biktarvy销售额为100亿美元。

表5. 2018年HIV药物TOP10

整理自药渡数据库

08

哌柏西利

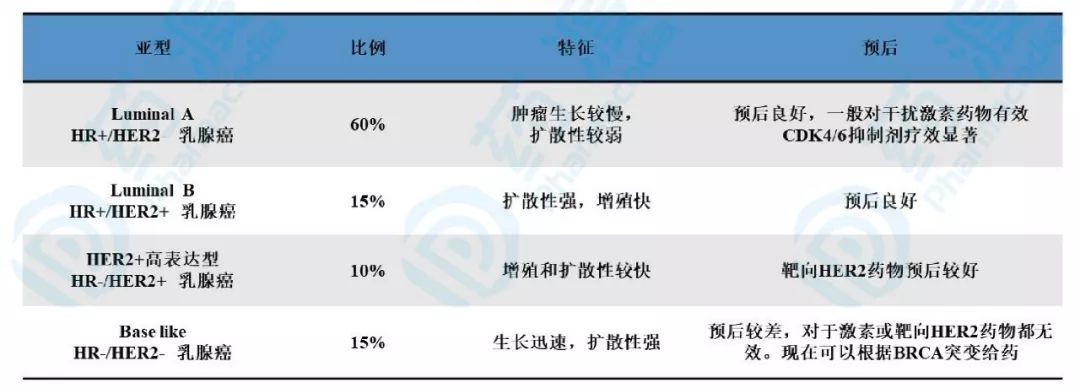

乳腺癌是女性发病率最高的肿瘤,患者体内的雌激素(ER)受体、孕激素受体(PR)和人类表皮生长因子(HER2)受体往往会过度表达。雌激素和孕激素受体统称为激素受体HR。临床上会根据肿瘤组织中基因表达及蛋白水平将乳腺癌分成四类(+表示阳性,-表示阴性):

表6. 乳腺癌分型

Luminal A型,(HR+/HER2-)乳腺癌是发病率最高的亚型,占比60%。之前,临床一线用药来曲唑(可以降低雌激素水平)中位无进展生存期只有14.5个月,而CDK4/6--哌柏西利联合来曲唑之后中位PFS高达24.8个月,成为了近几十年乳腺癌最重大的突破。哌柏西利凭借如此显著的疗效优势,市场迅速放量,2018年销售额为41.18亿美元,预计2025年销售额为90亿美元,接替曲妥珠单抗成为乳腺癌的头牌。

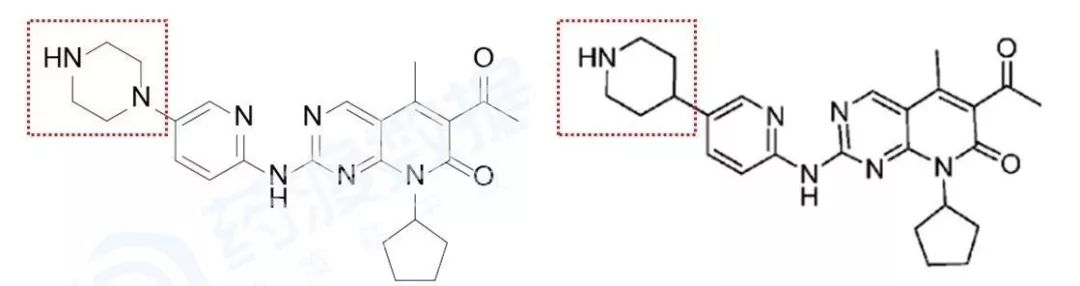

国内市场,恒瑞的CDK4/6抑制剂—SHR6390结构式与哌柏西利相差无几,堪称最性价比的metoo改造,仅将吡啶上的哌嗪替换成了哌啶,目前处于临床III期。加上去年上市的HER2小分子抑制剂吡咯替尼,国内乳腺癌市场未来可期。

图3. 哌柏西利(左)SHR6390(右)结构式

09

乌司奴单抗

银屑病市场上,强生与诺华公司的交相呼应,重磅迭起。IL-12/23乌司奴单抗凭借先行的优势,目前在银屑病市场遥遥领先,2018年销售额为51亿美元。

表7. 乌司奴单抗VS苏金单抗

诺华公司的IL-17苏金单抗依靠头对头研究,打败了乌司奴单抗,市场上一路高歌猛进,大有赶超的趋势。而强生公司也并没有坐以待毙,2017上市的IL-23单抗guselkumab在次年与苏金单抗头对头研究中PK成功一雪前耻,堪称相爱相杀。

随着银屑病市场多个重磅药物的上市,乌司奴单抗增速开始放缓,预计2025年销售额为75亿美元。

10

度拉糖肽

糖尿病市场,胰岛素伴随诸多爆款药物专利到期、其他种类的竞争,市场内忧外患,开始份额接连下滑。2018年诺和诺德的GLP-1抑制剂利拉鲁肽已经接过赛诺菲的甘精胰岛素成为了糖尿病的霸主。

GLP-1受体激动剂优点在于其降血糖的同时还具有额外的心血管收益,而且可以减少食物摄取和延缓胃排空,有利于控制体重(减肥药),成为了糖尿病市场最炙手可热的领域。

表8. 糖尿病市场TOP10

礼来的度拉糖肽更是不逞多让,每年保持着高速的增长,2018年贡献了32亿美元,有望在两年之内取代利拉鲁肽的王者之位,预计2025年销售额为72亿美元。

当然,贵为糖尿病之王的诺和诺德,当然不会将好不容易得来的王位拱手于礼来。2017年12月上市的索马鲁肽在降糖和减重效果“头对头”打败度拉糖肽,成为了史上最好的糖尿病药物。索马鲁肽2019年三季度销售额达4.66亿美元,前三季度销售额10.26亿美元,预计全年销售额16-20亿美元。

此外,2019年9月口服版索马鲁肽也被FDA批准上市,山雨欲来,一场糖尿病之王的争夺战悄然上演。

国内市场,豪森已经上市了国内第一个长效GLP-1类药物--洛塞那肽,随着GLP-1药物降价进入医保目录,国内指南重视程度的加强,市场逐渐开始放量。根据诺和诺德数据显示,2019年中国糖尿病市场GLP-1占比从去年的1.2%涨至1.9%。

CPhI制药在线

CPhI制药在线

2018.07.24

2018.07.24

49633

49633

艾美仕

艾美仕

2018.07.09

2018.07.09

34676

34676

2014.03.11

2014.03.11

31102

31102