产业资讯

产业资讯

空之客

空之客  2023-05-06

2023-05-06

2017

2017

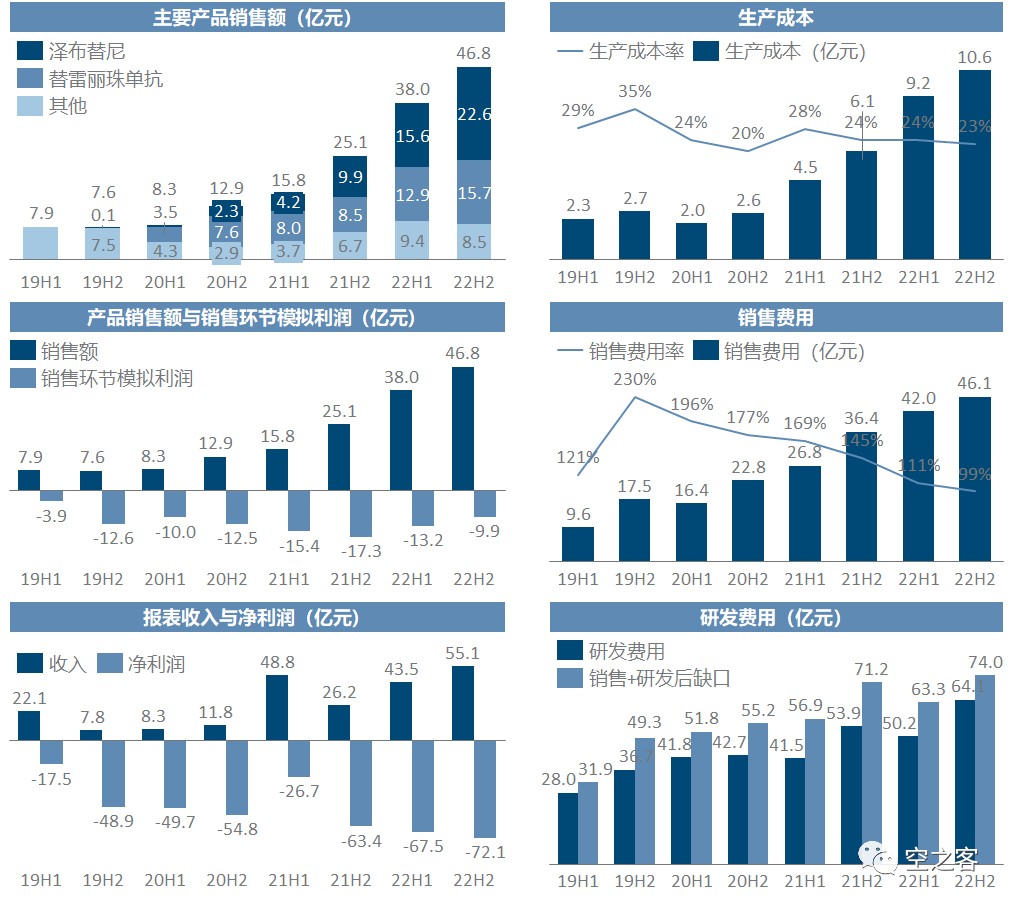

百济神州公布了2023年一季报:收入4.5亿美元(同比增长46%)、其中产品销售额4.1亿美元(同比增长57%),营业成本0.8亿美元(毛利率提升5pp),销售及管理费用3.3亿美元(同比增长12%),研发费用4.1亿美元(同比增长5%),净亏损3.5亿美元(同比收窄20%)。

https://stockn.xueqiu.com/06160/20230504500160.pdf

初看我也着实兴奋了一阵,不仅因为销售额大幅增长和亏损收窄,而且至关重要的一个质变信号是公司首次在单季度实现了“销售环节模拟利润=产品销售额-生产成本-销售管理费用”的扭亏打平,4.1-0.8-3.3=0。

在可以看下此前几年百济神州这些指标的变化,在销售额连续上涨的情况下,即使到去年下半年,这个“销售环节模拟利润”依然有10亿左右的缺口,而仅过了一个季度这个缺口就被填上了,不得不说速度超出了我此前的预期。

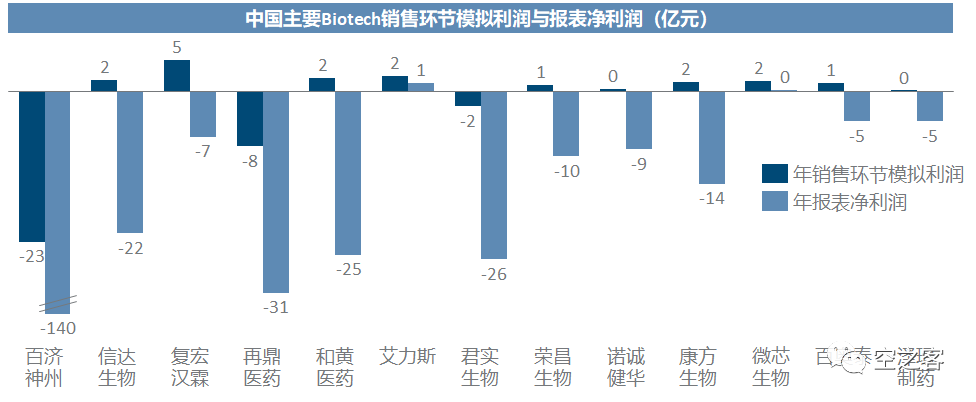

当然,“销售环节模拟利润”与报表扭亏盈利还有相当大的距离,但至少前者是后者的必要条件,而且在此前百济神州长期被诟病为“销售额好大却距离盈利好远”(下图是2022年数据),这个季度的迅速填坑,起码意味着有了实现报表盈亏平衡的可能。

眼前的兴奋过后,自然就要畅想这个更加美好的星辰大海:百济神州的商业化成功是否将很快到来?要做此猜测,中国药企这个参照系就不再适用,毕竟此前多次表示过,百济神州属于“生在三界之外、不在五行之中”,其产品属性、覆盖地域、销售方式、成本结构与国内其他所有Biotech都并不可比,需要放到全球Biotech群体中对比才可能找到对标。

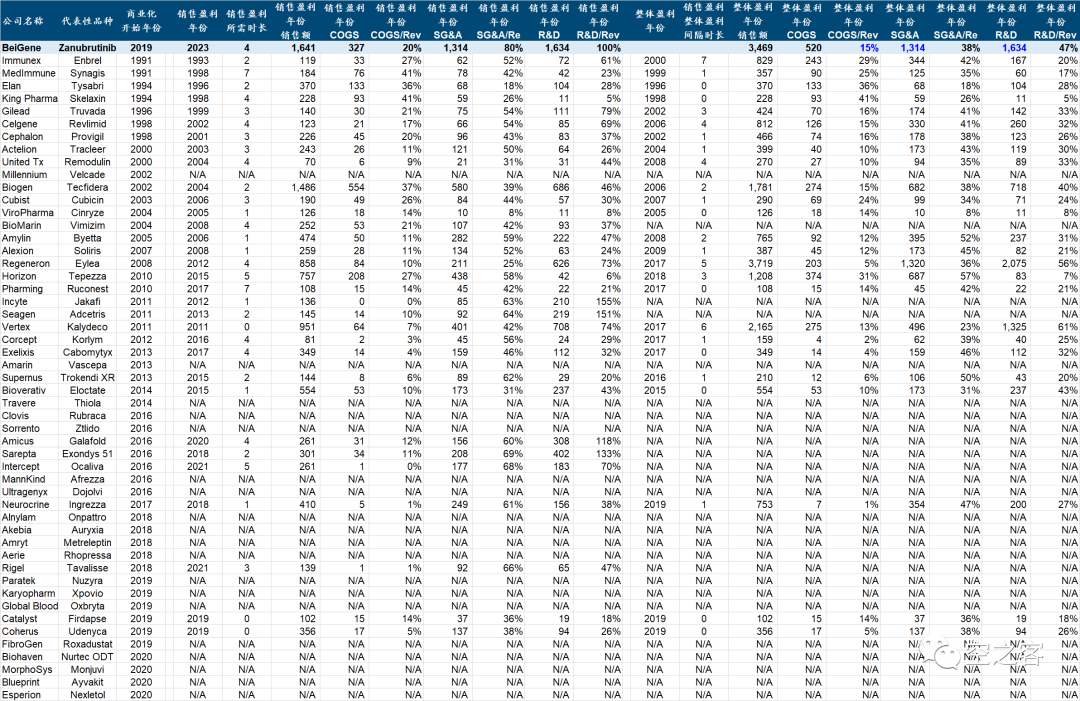

我们以去年在【医苑观畴】海外Biotech商业化的成败风云中梳理过的全球主要自主进行商业化的Biotech为数据基础,重点考察对比百济神州与这些全球其他主要Biotech,其实现“销售环节盈利”的过程、以及从“销售环节盈利”到“整体盈利”之间的过程,核心目的是要回答百济神州的商业化与全球同行们相比处于何种水平、未来要实现商业化成功还有多远的路要走。数据声明及部分定义可移步原文。

1. Biotech自主商业化的难度

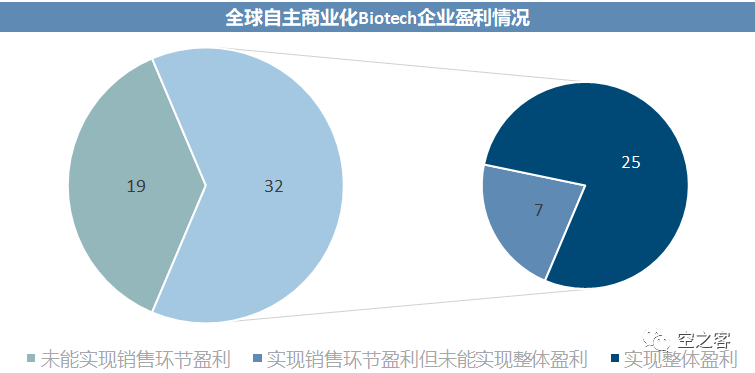

首先做两层定义:1)“销售环节盈利”是指产品销售额-生产成本-销售管理费用>0;2)“整体盈利”是指产品销售额-生产成本-销售管理费用-研发费用>0。这其中“>0”是指较稳定地转正,通常差值在5,000万美元以上且后续年份不重新转负。

在51家主要的自主进行商业化的Biotech企业中,有19家未能实现销售环节盈利、7家实现销售环节盈利但未能实现整体盈利、仅有25家实现整体盈利,也就是说在这些全球顶尖且作出过有意义的商业化努力的Biotech企业里(因为筛选标准之一是实现过1亿美元以上年收入),只有不到一半能真正实现整体盈利。百济神州这一季度跨过的这第一道看,也至少已经是到达了40%分位水平。

2. 实现销售环节盈利的过程

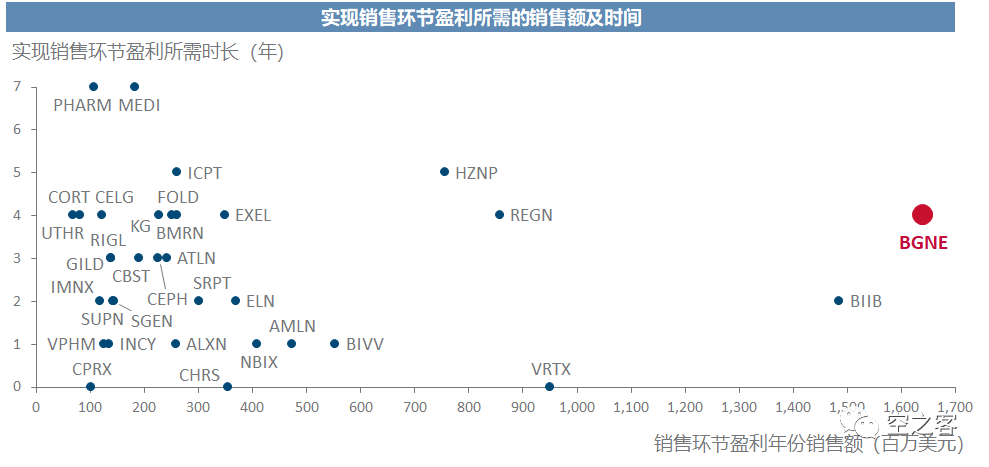

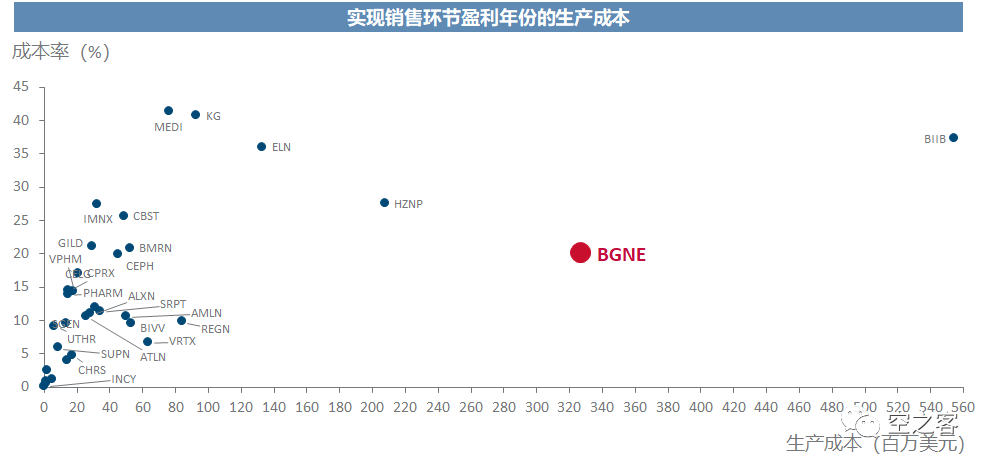

将百济神州本季度的财务数据简单年化(下同),与其他同样实现销售环节盈利的Biotech企业对比,发现百济虽然动作并不算慢(花了4年),但居然需要达到年化16亿美元的销售额才完成这一目标。与之相比,绝大多数其他企业只需要5亿美元以下销售额即可跨过销售环节盈利的门槛,那几个看起来靠右的公司都是因为突然出现重磅品种而销售额爬坡过快,导致销售环节盈利当年的销售额显得非常大,如Biogen、Vertex、Regeneron这几个大魔王,与百济神州的情况迥然不同。

那么为何百济神州的销售环节盈利之路如此艰难呢?我们细看成本和费用。

生产成本看起来不是很大问题,至少20%左右的成本率在各家企业里面不算夸张的,特别是考虑到百济神州有一半的销售额来自医保定价较低的中国、其中还包含着PD-1这种生产成本偏高的大分子。

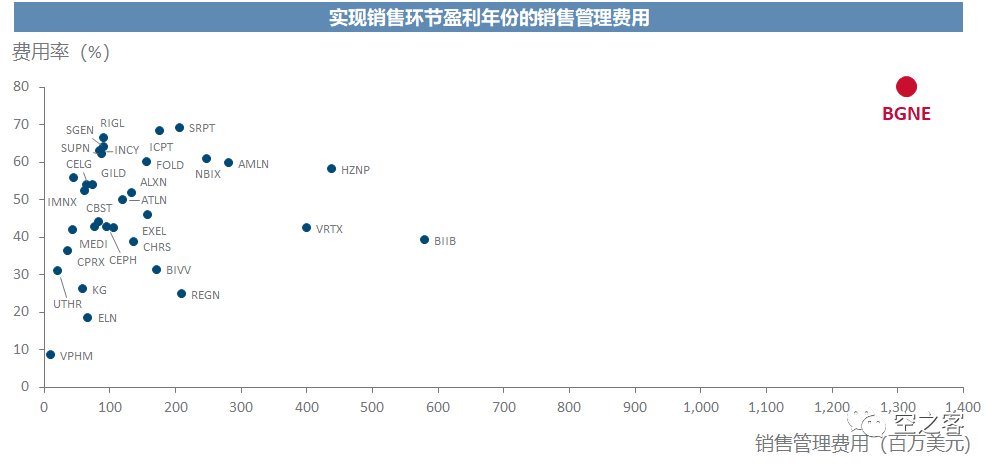

销售管理费用只能说离了大谱,无论是13亿美元的绝对数值、还是80%的费用率,与其他同行简直不在一个世界,就连上述Biogen、Vertex、Regeneron这三位日后的Biopharma之光,当年也远远没有如此之高的费用水平,所以百济神州花钱大手大脚的名声绝不算冤枉。

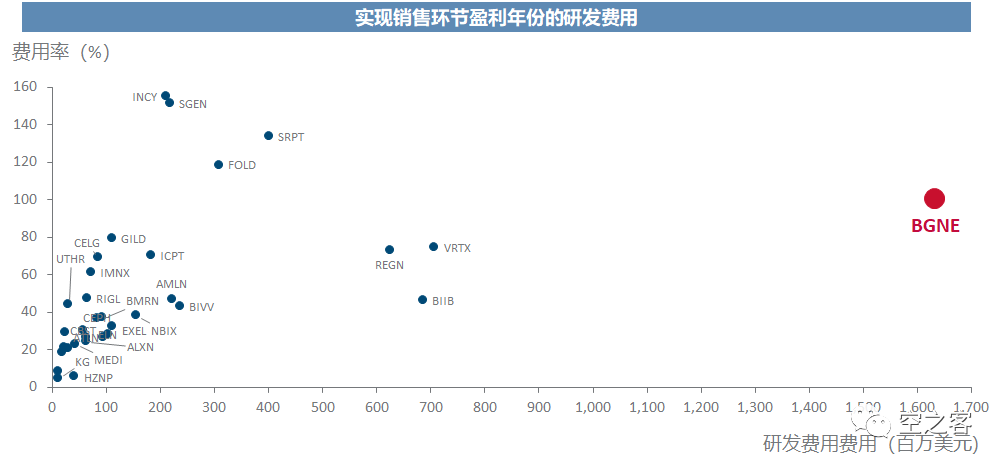

在这一阶段的研发费用百济神州也是高得没边(当然这与销售环节盈利无关),16亿美元的绝对数值、几乎与销售额相当,还是拿Biogen、Vertex、Regeneron这三位做对比,他们在手握重磅品种而实现销售环节盈利的年份,也只花了6-7亿美元研发费用,而他们日后的研发成果都有目共睹,百济神州在研发端的奢侈也完全没得洗。

这样看来,百济神州跨过销售环节盈利的门槛固然是非常具有质变意义的一步,但由于此等销售能力很大程度上是依赖于严重偏离行业平均的费用水平,导致百济神州需要奇高的销售额来实现盈利。

3. 实现整体盈利的过程

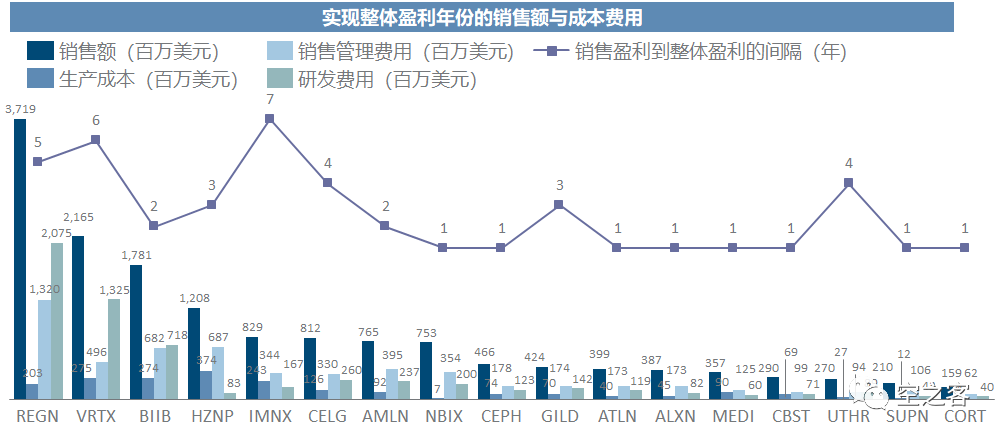

在上述32家实现销售环节盈利的企业中,有7家未能实现整体盈利、有8家销售盈利当年就已实现整体盈利、有17家销售盈利后数年才实现整体盈利。

先看这17家又拼搏了几年才最终成功实现商业化的上岸者,绝大多数从销售盈利到整体盈利只花费了3年以内的时间、并且直至整体盈利时的销售额也并不超过10亿美元;少数例外仍然是Regeneron、Vertex、Biogen等几家日后的巨头们,一方面商业化过程中已经手握重磅品种而底气十足游刃有余,另一方面所谋者大而投入巨额研发费用,而即使是这几个特例,在整体盈利年份的费用也并不高于百济神州当前的水平。

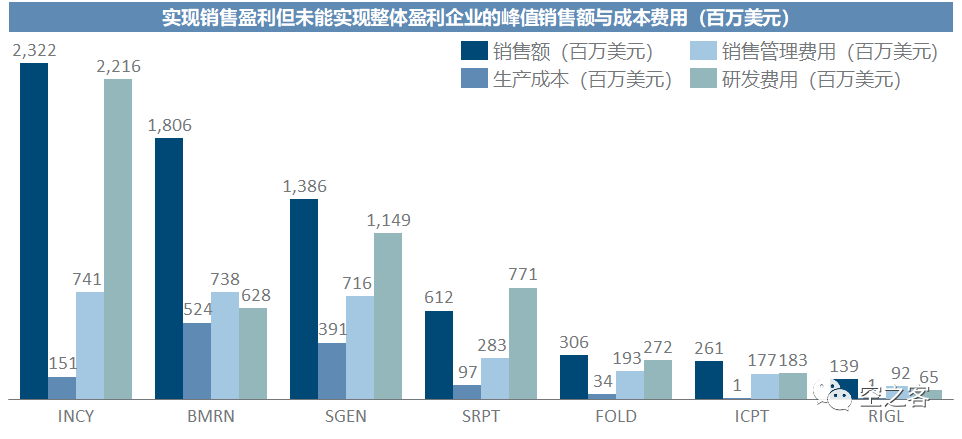

再看那7家跨过第一道门槛却未能最终圆满的遗憾者(倒没一个是无名之辈),或因心比天高、被超高的研发费用所拖累(Incyte最为典型),或因仍在爬坡、费用率尚未被摊薄(Seagen比较典型),或因产品价值本身有限;这里面Biomarin和Seagen相对有点接近百济神州,公司的产品价值不容否认、也实现了较高的销售额,但因销售管理费用和研发费用的控制欠佳,导致长期难以实现整体盈利。

百济神州目前高昂的费用水平,显然将构成从销售盈利到整体盈利之间更宽的鸿沟,我们不妨进行粗暴的假设,销售管理费用和研发费用的绝对数值从此以后保持不变、且生产成本率被摊薄至15%,即使这样乐观的情况下要实现整体盈利,也需要销售额达到35亿美元、意味着还需要18亿美元的增量。

综上所述,百济神州可喜地迈过了商业化过程中第一个重要的门槛,然而高昂的费用水平不仅让这一步十分艰难,而且令接下来通向最终商业化成功的前路可能更加艰辛;这种奇高的费用结构,让百济神州不仅在国内医药企业中独居一档,甚至在全球同类企业中也十分罕见。如何在保障销售额持续增长和公司长期竞争力的前提下进行控费,应该是后续百济神州要面临的重要课题。

附件:全球主要Biotech企业的自主商业化进展

产业资讯

产业资讯

医药投资部落

医药投资部落  2025-05-02

2025-05-02

176

176

产业资讯

产业资讯

赛柏蓝

赛柏蓝  2025-05-02

2025-05-02

182

182

产业资讯

产业资讯

瞪羚社

瞪羚社  2025-05-01

2025-05-01

261

261