产业资讯

产业资讯

研发客

研发客  2024-02-20

2024-02-20

1058

1058

biotech投资回报率对比传统制药企业到底怎么样?

几天前,Iovance的TIL疗法lifileucel成为第一个FDA 批准的针对实体瘤的细胞疗法。有意思的是,lifileucel疗法中需要用到Steven Rosenberg发现的另一个药物IL-2,它可以在注射TIL之后进一步激活T细胞。而IL-2的成功上市,则要追溯到历史上第二家成功上市的biotech公司Cetus。

于是我回顾了整个美国biotech的投资历史,希望能给我们biotech投资者们一些启发。

1980年10月,成立 4年多的Genentech成为历史上首个IPO的biotech,并从IPO中融得3500万美金。而在短短几个月后的1981年3月,Cetus的IPO就让 Genentech黯然失色,其1.2亿美金的融资额也成为当时美国史上最大的IPO 。

后来故事大家都知道了:1990 年,被Roche收购了大部分股份的Genentech成为史上最成功的biotech之一,Cetus则因为IL-2的推迟上市在1991年被Chiron收购;Chiron在1993年成功上市了它的第一个产品——来自Cetus的IL-2,之后Chiron在2006年被Novartis收购。

之后,市场上涌现了不少如Amgen、Gilead、Genzyme等成功的biotech公司。然而,更多公司挣扎在生存的边缘。从投资角度来看,投资biotech公司真的赚钱吗?

用数据来说话

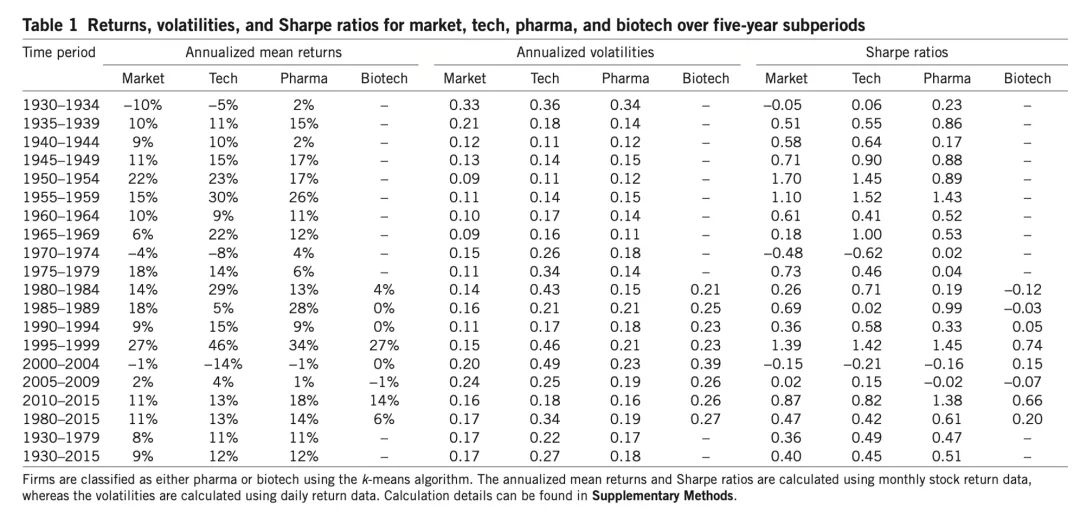

前段时间,我读到一篇2017年Nature Biotechnology 的文章(nbt.4023)。文章对比了从1980 年开始到2015年间共1066 家biotech公司、传统制药公司与整体市场投资的回报率。作者号称是当时对biopharma行业财务分析得最全的数据。

有意思的是,他们的结论是:假如你在1980年购买了价值为1元的制药公司股票,到了2015年,制药公司的股票价值是144 元;对比来看,投资1元普通股票在2015年的平均价值是44 元,而投资1元的biotech股票在2015年却只有8 元。

很显然,按照他们的方法论,传统制药企业表现明显好于整体市场,而biotech 股票却落后于市场。事实真是如此吗?假如你再仔细去看那篇文章,就会发现正文的归类方法,是将Amgen等成功的biotech企业归为传统制药企业。

来源|Nature Biotechnology: doi:10.1038/nbt.4023

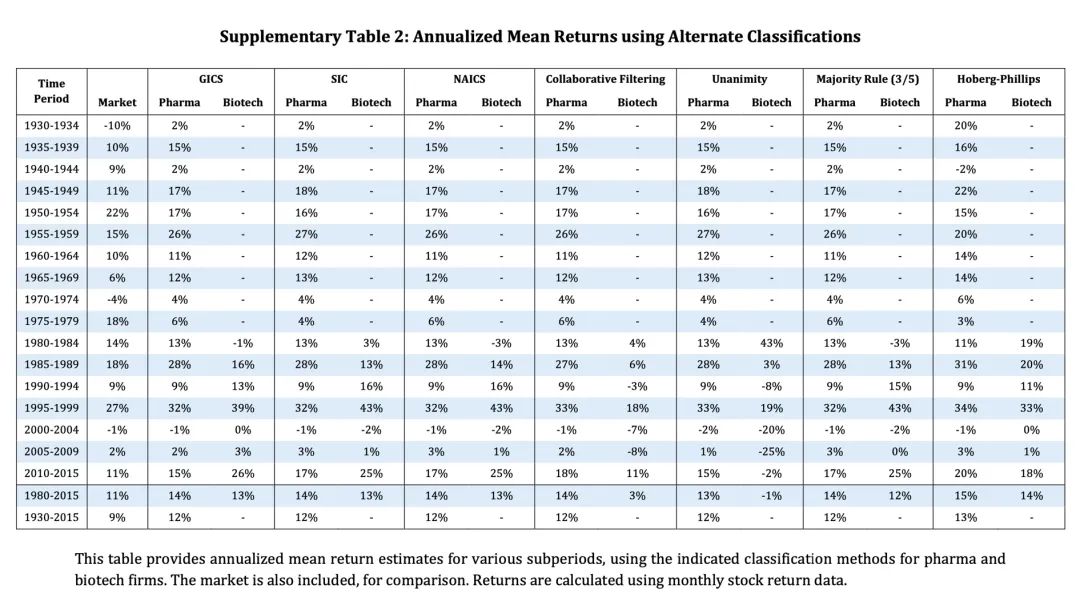

作者也在文中论及假如把这些非常成功的企业归类到biotech的时候,整体回报率将会大不一样。在文章补充资料中,作者将主流归类方法数据也列出来,总体来说,biotech股票年回报率从6%提升到了13%,明显好于市场平均水平11%,与高科技公司平均水平相当,但还是低于14%的传统制药企业。

由于大多数biotech上市公司的市值都非常小,所以,那些最终成为biopharma的biotech公司对于整个板块回报率的影响非常大,而对传统制药板块的影响却几乎可以忽略。

来源|Nature Biotechnology: doi:10.1038/nbt.4023

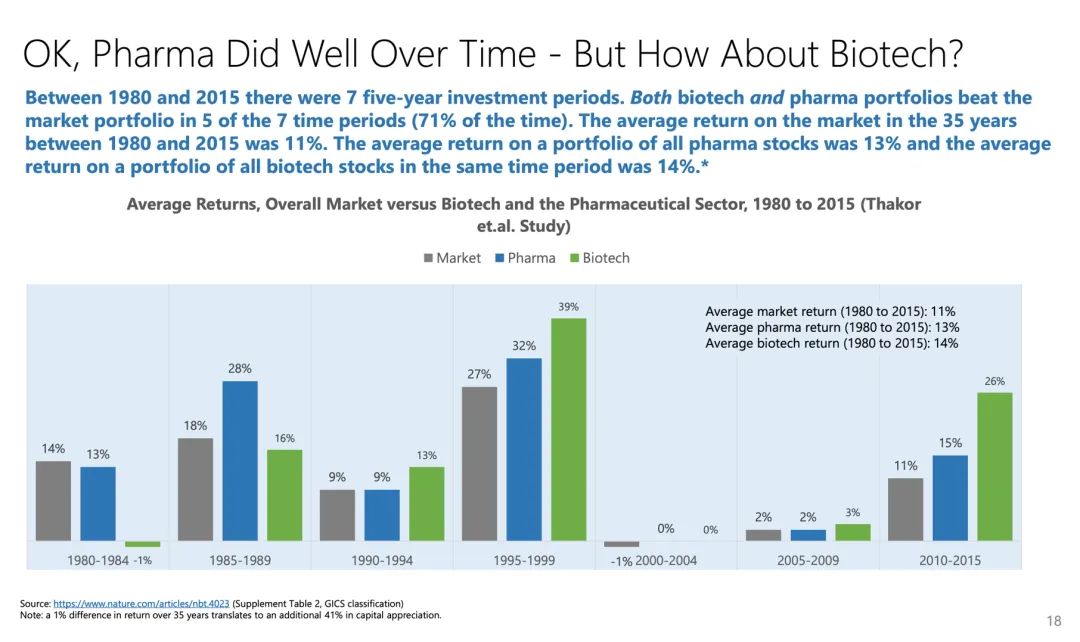

更有意思的是,去年11月资产管理公司Stifel的一份报告里,引用的是Nature 文章的Global Industry Classification Standard (GICS)分类数据。从中我们可以看到,biotech 板块在最开始的10年,回报率远远不如传统制药企业,而在后面25 年里几乎都反超了传统制药企业,而且市场在牛市的时候如1995~1999年和 2010~2015年期间,biotech股票获利更丰。然而在报告中,他们把biotech和传统药企的35年平均年回报率搞反了(见下图)。

来源|Stifel,Why Invest In Biotech,2023.11.22

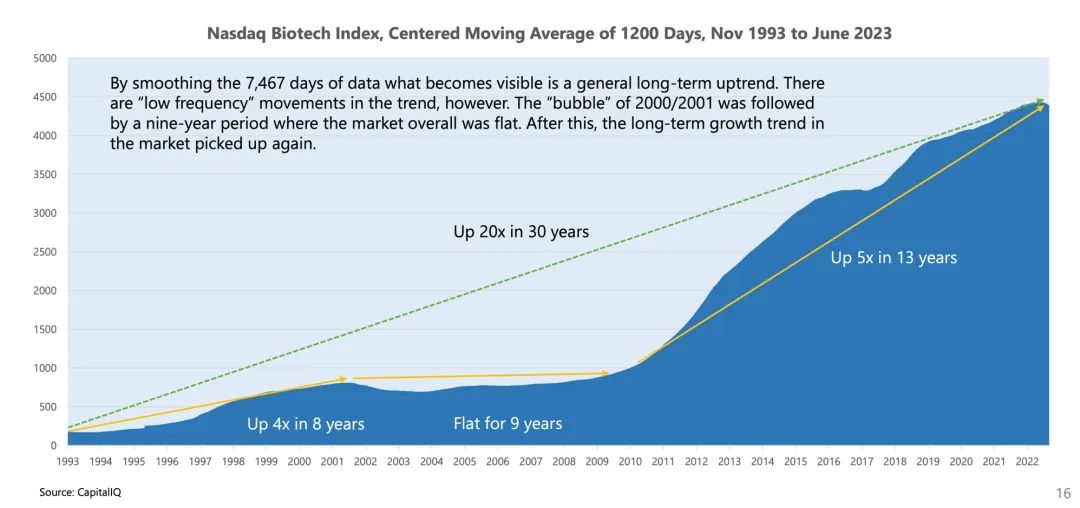

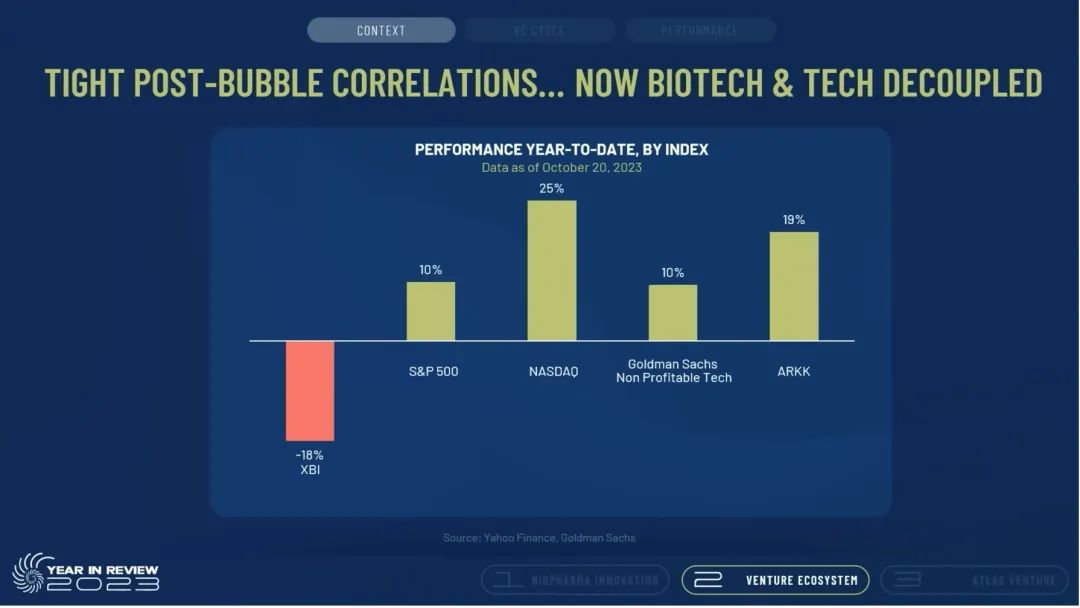

2015年之后,通过Stifel的数据我们看到biotech又进入了一个相对快速发展期。与此同时,传统药企有越来越多的成功上市产品来自于biotech公司。而在 2022~2023年,疫情后泡沫破裂进入了调整期,去年年初到10月,按照Atlas Venture引用数据,整体biotech板块的XBI指数跌去将近20%,而同期未盈利高科技板块上涨了10%。

来源|Stifel,Why Invest In Biotech,2023.11.22

来源|Atlas Venture 2023 Year in Review

中国biotech正在哪个阶段

从2016年百济神州在美国上市,再到2018年第一家18A公司在香港上市,我们差不多正在经历中国biotech资本市场发展的第二个五年。

我还记得,就在18A开放之前,我私下询问一位资深biotech分析师对香港市场的预期。他毫不客气地认为,整个市场在短期内会遭遇挑战。他的主要理由就是:大多数基金都无法对biotech估值,市场需要大量的时间来教育;biotech 需要时间来证明盈利需要多少时间,以及能够带来的投资回报到底有多少。

美国biotech历史也告诉我们,能够真正成为biopharma的公司可谓是凤毛麟角,二级市场也没有那么大的资金可以支持20家类似百济、信达、传奇、康方、和黄、再鼎等这样体量的公司,我们也没有那么多人才可以运营那么多大公司。也许在细分领域比如CNS或儿科,又或是颠覆性技术领域比如RNA、CGT、ADC等,我们还有机会看到一两家企业能够成为biopharma,但大多数公司最终仍将被更大的公司并购或产品被收购。

biotech公司如何提高投资回报率?Nature 那篇文章中有几个中肯的建议,对于商业模式,他们建议采用类似于好莱坞式的项目导向模式,依据项目的需要来灵活调配人手;而对于融资,他们则建议用一个融资主体来为多个项目融资,同样也可以节约资本消耗增加投资回报。

产业资讯

产业资讯

医药投资部落

医药投资部落  2025-05-02

2025-05-02

137

137

产业资讯

产业资讯

赛柏蓝

赛柏蓝  2025-05-02

2025-05-02

140

140

产业资讯

产业资讯

瞪羚社

瞪羚社  2025-05-01

2025-05-01

220

220