医改专题

医改专题

2015-03-19

2015-03-19

3898

3898

来源:IMS前沿视点 2015-3-19

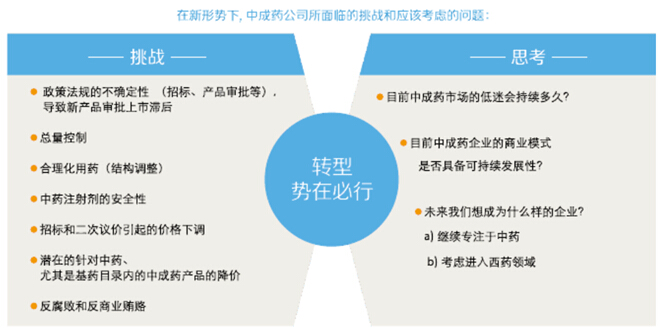

赛柏蓝导读:近期,IMS公布了对中国中药市场的现状进行了分析,从分析来看,三大因素带来中药市场首次出现了下滑,首先是医保总额控制、招标、规范用药等三大因素带来;其次是限抗令给中药带来的利好已经登顶,增长已经下滑;中药新药上市数量锐减是第三个因素。

从2015年市场来看,将有7大因素给中药市场带来挑战,他们是:政策法规的不确定性(招标、产品审批等)导致新产品审批上市滞后,总量控制、合理化用药、中药注射剂安全性、招标和二次议价引起的价格下调、潜在的针对中药提取尤其是基药目录内的中成药产品的降价、反腐败和反商业贿赂等因素使中药市场表现前景不容乐观,中药转型已经势在必行。

《2013IMS中国医药市场全景》报告显示:2013年,中成药市场经历了高速增长,销售额同比增长21.9%,远超2013年中国整体医药市场增速(12.8%),在当年整体中国医药市场的份额占比上升到28%。中成药成为2013年整体医药市场一个很大的增长驱动领域,在医院、零售两大渠道的市场表现均可圈可点。

然而,进入2014年我们看到,中成药市场增速较上年有所放缓。是因为市场日趋成熟、还是内外环境日益复杂?未来又有着哪些机遇和挑战?基于《IMS中国医院药品统计报告》数据,本文将对中成药医院市场 进展进行梳理,追踪市场动态。

中成药在医院市场的表现

宏观

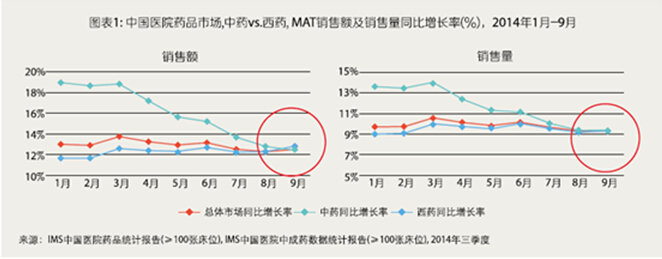

医院是中成药最主要的销售渠道,贡献了近50%的销售额。近年来中成药在医院渠道的总体增速高于西药,市场份额达19%。而自2014年第二季度开始,中成药无论在销售额还是销售量上,增长速度均逐渐趋缓,至第三季度,中成药滚动全年数据 (MAT) 销售额增长为12.5%,首次低于整体市场增速。

而前三季度同比增长率仅11.0%,低于西药12.7%的增速水平;其中2012版国基中成药品种增长7.7%,远低于总体。分析发现:中成药在价格维持上的确优于西药,但在销量这个市场最主要的推力上,中成药则低于西药,并且也低于中成药2013年销量增长水平。

中成药的增速放缓主要是由医院医保总额控制、招标制度带来的降价压力、规范用药(结构调整、中药注射剂安全性等)等政策和制度的大力推广所导致。另一方面,由于西药自2011年起成为政策调控重点,中成药获得青睐,于2013年第二季度开始形成较高点,使得中成药2014年增长率相对回调。西药则反之。除此,还有一个不可忽视的原因,则是近年来中成药新药上市的数量相较几年前锐减,这其实也会对中成药的增长产生影响。

细分市场

在医院渠道,目前中成药的注射剂销售额占到总体的40%,接近半壁江山。近两年,其市场增速已然低于口服品种,国家规范中药注射剂使用的举措初见成效。

各细分品类中,中药用于中枢性和外周性血管疾病以及中药用于心脏病治疗是最大的两个治疗领域。这两个品类均以注射剂为主导,注射剂份额分别达到70%和75%,拥有血栓通、疏血通、欣瑙肽、丹参多酚酸盐、倍通等重磅产品,不乏独家品种。

2014 年前三季度,这两大品类增长率已经明显低于整体,重点产品中仅部分能够跑赢均值。中药用于肿瘤辅助治疗、用于全身性抗细菌感染、用于其他妇科疾病以及用于泌尿系统疾病则是增速快于市场的四大重点品类,蕴藏市场机遇。其中全身性抗细菌感染类中成药的快速增长明显是得益于限抗令的发布,而肿瘤辅助治疗的增长则是顺应了大趋势,也体现了中药的特色专长。

中成药在县域医院市场的表现

由于医疗意识、经济水平和医生所掌握的医学知识等差异,县级医院市场对药品的需求有别于城市医院。总体来说,越往基层走,中成药的使用比例越高—IMS Health六省份*《中国县域医院药品统计报告》数据显示,中成药在县级医院的使用比重显著高于城市医院,市场份额约为22%,高于6省医院总体3个百分点。

在各中成药品类中,治疗中枢性和外周性血管疾病、治疗心脏病、抗感染以及用于骨骼肌肉系统疾病的中成药在县域医院的销售比重非常高,县域对其全省医院市场的销售额贡献率约为40%;而肿瘤辅助治疗类中成药在县域的销售比重则不高,这源于县域医院主要承担高血压等慢病和感染、骨科等疾病的诊疗,而肿瘤治疗较少这一现状。

图表2:中成药市场县级医院排名前20企业

6 省总和*, YTD3Q14

|

排名 |

企业名称 |

|

1 |

广西梧州 |

|

2 |

黑龙江珍宝岛 |

|

3 |

济南步长 |

|

4 |

江西青峰 |

|

5 |

雅安三九 |

|

6 |

江苏康缘 |

|

7 |

上海绿谷 |

|

8 |

黑龙江牡丹江友博 |

|

9 |

石家庄神威 |

|

10 |

江苏济川 |

|

11 |

陕西步长 |

|

12 |

贵州益佰 |

|

13 |

长白山制药 |

|

14 |

扬子江药业 |

|

15 |

正大青春宝 |

|

16 |

天津天士力 |

|

17 |

江苏苏中 |

|

18 |

大理药业 |

|

19 |

昆明制药 |

|

20 |

山西华卫 |

图表3:县级医院排名前20中成药产品

6省总和*,YTD3Q14

|

排名 |

产品名称 |

|

1 |

血栓通 (广西梧州 ) |

|

2 |

倍通 (济南步长) |

|

3 |

喜炎平 (江西青峰 ) |

|

4 |

欣瑙泰 (黑龙江珍宝岛) |

|

5 |

丹参多酚酸盐 (上海绿谷 ) |

|

6 |

疏血通注射液 (黑龙江牡丹江友博) |

|

7 |

热毒宁 (江苏康缘 ) |

|

8 |

康艾 (长白山制药) |

|

9 |

步长脑心通 (陕西步长 ) |

|

10 |

参附注射液 (雅安三九 ) |

|

11 |

艾迪 (贵州益佰 ) |

|

12 |

蒲地蓝消炎口服液 (江苏济川 ) |

|

13 |

舒血宁 (石家庄神威) |

|

14 |

络泰 (昆明制药 ) |

|

15 |

复洛 (山西华卫) |

|

16 |

痰热清 (上海凯宝 ) |

|

17 |

血必净 (天津红日 ) |

|

18 |

参麦 (正大青春宝) |

|

19 |

乐坦 (浙江永宁 ) |

|

20 |

参芪扶正 (丽珠 ) |

来源:IMS中国医院中成药数据统计报告(≥100张床位),IMS中国县域医院药品统计报告(≥100张床位),3Q2014

*6省: 广东,浙江,江苏,山东,河南 ,四川

**总体渠道:指全省医院渠道总体,包括城市医院和县级医院

从企业在县级医院中成药销售情况看,中成药销售在县级医院排名前20的企业大多由于拥有某个中成药重磅炸弹,并且在县级医院广阔市场渠道铺货很广。县级医院中成药产品集中度也很高,排名前20的中成药产品的总体销售额占到整个中成药县级市场的36.7%。其中11个属于心血管系统注射剂品种,其余主要为抗感染和抗肿瘤及肿瘤辅助用品种。

在新形势下,中成药公司所面临的挑战和应该考虑的问题:

医改专题

医改专题

中国医疗保险

中国医疗保险  2025-09-19

2025-09-19

9

9

医改专题

医改专题

医改界

医改界  2025-09-18

2025-09-18

44

44

医改专题

医改专题

中国医疗保险

中国医疗保险  2025-09-17

2025-09-17

47

47