产业资讯

产业资讯

医药魔方

医药魔方  2025-07-26

2025-07-26

855

855

编者按

中国生物医药行业的发展已经与世界融为一体。无论是创新药管线数量,还是资产质量,中国都已成为全球医药市场版图中举足轻重的一极。当中国创新药走出国门实现各种零的突破,当跨国药企纷纷瞄准中国早期项目作为外部创新的重要来源,我们都能感受到中国创新药全球化竞争的序曲已经唱响,未来也将会是中国创新药发展的必由之路。

中国创新药全球化竞争并不只是药物研发竞赛单一维度的动作,而是囊括了政策研究与分析、市场洞察与开拓、跨境交易与合作、公司战略转型……等更多维度的商业内涵。医药魔方期望立足于此行业趋势,通过公司案例研究、独家专访、深度行业分析等多种形式输出媒体内容,为中国医药的决策者们提供有价值的信息和洞见,一同探索中国创新药的全球化发展路径!如果你有任何关于中国创新药如何实现出海/国际化的分享话题,欢迎与我们联系。

当北美与欧洲市场愈发饱和,沙特,作为新兴市场蓝海区,正快速被中国药企看见。

2025年5月,中国国家药品监督管理局(NMPA)与沙特阿拉伯食品药品监督管理局(SFDA)同时当选ICH医学词典指导委员会(MedDRA SC)成员。这意味着,中国和沙特医药监管体系同样处于融入国际药政标准制定体系、从规则跟随者到贡献者的转变之中。

该消息释放出两个清晰的信号:一是沙特在全球药政体系中的地位正被重新评估,或将承担新兴市场中的“试验田”角色;二是沙特已建立起对全球创新药企更可预测的注册与准入路径,对于正寻求增量市场的中国药企来说,监管对齐、共建规则的趋势,似乎意味着一种可能比欧美更快、更顺畅的出海路径。

从整体规模来看,沙特是中东和北非地区最大的医药市场。在2019年到2023年期间,沙特阿拉伯制药行业以9.0%的复合年均增长率持续膨胀。截至2024年,其市场规模已达到94亿至101亿美元。

增长也将是沙特医药市场未来的主旋律。IMARC预测2025至2033年的复合年均增长率为2.27%,Future Market Insights的预测更乐观,认为可以达到5.20% 。

除直观的高增长外,大量药品(近80%)依赖进口、慢性病高发等市场特质,使沙特一度吸引了跨国药企的目光。

当下,沙特阿拉伯的医药产业正处于重大转型期,政府主导的系统性改革和生态建设投入巨大,积极吸引国际创新力量进入本土。中国药企如君实生物、复宏汉霖、驯鹿生物和合源生物等,已敏锐捕捉到这一机遇,开始拓展在沙特的出海布局。

跨国药企扎根沙特,本地化是硬门槛

与中国集采类似,在沙特,卫生部负责公共医疗体系中药品的采购招标,以保障国民的基本医疗用药需求。此外,国有企业和私营医院、诊所等医疗服务机构也会发起招标项目。

从招标项目统计来看,一众跨国药企早已借助疫苗、慢病、罕见病等沙特本土高需求领域深入渗透,而沙特医药市场需求也被跨国药企所塑造。

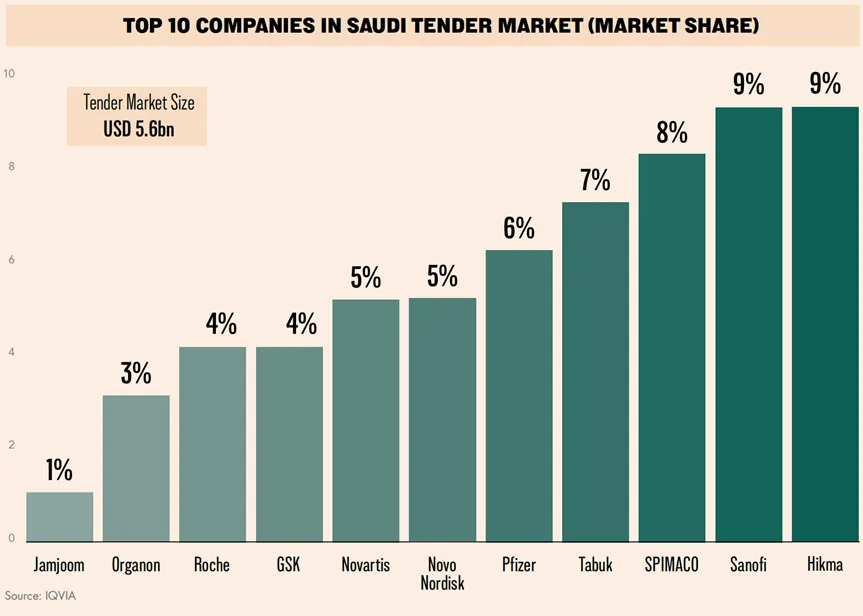

根据艾昆纬统计,沙特医药招标市场规模约56亿美元,跨国药企中赛诺菲占比最高约9%,辉瑞、诺华、诺和诺德、罗氏和 葛兰素史克在前十之内,各占4%~6%。

从疫苗到慢病,从基建到筛查,跨国药企在沙特深耕布局,建立了“制度参与+产能落地”的本地化范式。

GSK作为全球领先的疫苗供应商之一,早在20世纪90年代初就在沙特建立了第一家跨国公司制药厂,此后一直保持长期投入。如今,GSK已为沙特国家免疫计划提供约60%的疫苗,每年覆盖约50万名新生儿。在老年人群体中,GSK努力推进带状疱疹和呼吸道合胞病毒疫苗的接种。

赛诺菲同样在争取疫苗市场。自2021年以来,赛诺菲海湾地区特药事业部已推出约50款创新产品。在该地区已占据稳固地位,尤其是在儿科疫苗以及脑膜炎和流感疫苗方面。

跨国药企的布局与沙特的医疗政策相互影响。经过GSK、赛诺菲等疫苗公司长期市场教育,加上新冠疫情的冲击,沙特公众对疫苗接种的态度保持积极。因此,在沙特最新的医疗转型计划中,政策端也再次强调了“疾病预防”的重要性,并呼吁更多疾病预防创新产品进入市场。

沙特政府同样重视糖尿病、肥胖症和心血管疾病。据悉,沙特医疗预算中35%以上用于治疗以上疾病。跨国药企中,诺和诺德、赛诺菲、礼来在沙特阿拉伯慢病管理上已取得一些进展。

赛诺菲与沙特本土公司合作建厂试图稳固糖尿病市场——赛诺菲、苏代尔制药公司与国家统一采购公司(NUPCO)的合作是使沙特落成了其首个国内胰岛素生产设施。全面投入运营后,该设施每年将生产、组装和包装约1500万支来得时(SoloStar)胰岛素笔,满足该国50万名患者的治疗需求,覆盖约70%正在接受胰岛素治疗的糖尿病患者。

诺和诺德沙特阿拉伯企业副总裁兼总经理Melvin D'Souza指出,“沙特的糖尿病患病率超过 18.7%,位居世界前列,是全球平均水平的两倍多”,因此仅将疗法推向市场远远不够,必须通过通过合作建立相应的配套基础设施。诺和诺德需从临床试验、医生培训、公众教育、早期诊断和慢病全程管理每个环节入手,改善沙特医疗现状。

阿斯利康、BMS、安进则聚焦于沙特阿拉伯的高发遗传疾病更加关注,并对这类疾病的诊断筛查和公众教育提出了更高标准的执行要求。

如该地区最常见的罕见病之一,遗传性血液疾病地中海贫血症,与近亲结婚的文化相关。阿斯利康正与沙特卫生部合作建立了一个卓越中心,侧重于早期诊断并改善患者就医流程,以确保更好的治疗效果。安进则是在收购了罕见病生物技术公司Horizon Therapeutics之后,与本地公司SPIMACO签署部分技术转让协议,并承诺与沙特阿拉伯食品药品监督管理局合作优化监管规则。

这类成功的底层逻辑是,通过本地产能与制度建设“绑定沙特”,在产业转型中获取长期政策红利。但这条重投入路径,也意味着高门槛。

沙特政府极其看重外资企业的本地化,要求是“最好建立生产基地,这对沙特阿拉伯的经济发展贡献十分重要”。过去十年来,药品生产本地化都是沙特政府的核心优先事项,其目的是提高国家卫生安全、创造高技能就业岗位以及发展非石油经济。

Future Market Insights报告显示,沙特阿拉伯本地生产的药品只占到总量的30%,而且在品牌药品的生产中,本地生产的比例更小。沙特政府希望在2030年之前将其提升到50%以上。

而跨国药企能够在沙特顺利扎根,并持续挖掘市场需求、影响政府政策的制定,离不开其长期大力投资在地化、本土化的基础设施建设。并通过与沙特政府或本土企业的长期密切配合,弥补本土医疗服务的不足。

对于更适应轻资产出海的中小型公司来说,这一规则就制造了深入市场的障碍。

“当我们阐明不会开设工厂时,一些利益相关者表示失望”,渤健在沙特神经科学领域药物市场拓展中感受到一些阻力,替代方案是在制造业之外的部分扩大影响,比如尽可能加大研发投入和科学合作,以及“缩短从诊断到治疗的时间,以凸显对沙特患者的护理格外重视”。

中国药企出海中东,创新疗法的弯道超车

产品出海,首先要从当地疾病谱切入。但从模式来讲,中国药企大多不会跨国药企扎根沙特,而需要从沙特政府和其他本土资源入手,争取开辟新的机遇。

最早,新冠疫情打开了国内医疗企业出海中东的大门——华大基因曾在中东地区协助设立核酸基础检测设施及相关实验室,国药集团、康希诺生物、依生生物等中国制药巨头在沙特阿拉伯、阿联酋等地展开疫苗临床试验。第一波出海中东的企业为后续深度合作搭起了桥梁。

于是,授权本地龙头药企,成为中国药企进入中东市场最成熟、风险最可控的方式,至今已有不少成功案例。

如君实生物将特瑞普利单抗在中东及北非地区的开发和商业化权益授权给了当地制药巨头Hikma;华东医药与阿联酋海湾制药公司Julphar达成合作,将旗下利拉鲁肽注射液在阿联酋、沙特等中东和北非地区17个国家的开发、生产及商业化权益授予Julphar公司。授权模式严格控制了中国药企出海中东的成本投入。

此外,也有与沙特SVAX公司合作建厂做深度本土化的复宏汉霖,利用在生物药开发和全球供应方面的技术积累,借力本土合作伙伴提供高性价比药物生产制造。这是兼顾沙特“政策期望”与“成本优势”的方式。

现在和未来则有更值得期待的出海模式,中国创新药企在沙特市场的机会,还有依托细胞基因疗法等前沿技术的“弯道超车”。

最近,沙特阿拉伯食品药品监督管理局先后授予中国两家细胞疗法公司——驯鹿生物和合源生物的产品“孤儿药资格认定”和“突破性治疗药物资格认定”。这意味着,“中国创新疗法必须拥有美国FDA背书才能进入其他新兴市场”的局面或许将被打破,而背后是中国和沙特两大新兴市场药监部门决策能力的成长。

国际药物信息协会(DIA)全球董事会成员李自力博士认为这将是中国创新疗法走向新兴市场的未来趋势。随着中国创新药,特别是基因和细胞治疗产品的快速发展,依赖FDA或EMA批准作为基础的传统审评模式将不再适用。而新兴市场应该推动监管机构间的深入了解与信任建设,借鉴国际成熟经验,探索“同步审评”“结果共享”等机制,逐步搭建起稳固的合作桥梁。

中国药企出海沙特,正走上“药监先行”为前沿疗法打通的破局之路。在更广阔的发展中国家地区,中国药企又将如何从出口产品,走向输出能力和共建出海规则?或许,这才是沙特留给我们真正的想象空间。

产业资讯

产业资讯

新华网

新华网  2026-02-13

2026-02-13

1293

1293

产业资讯

产业资讯

医健大观

医健大观  2026-03-09

2026-03-09

129

129

产业资讯

产业资讯

研发客

研发客  2026-03-09

2026-03-09

119

119