会员动态

会员动态

氨基观察

氨基观察

2024.01.25

2024.01.25

1095

1095

成为一家Biopharma,能用什么方法?

吉利德会说,需要优秀的画饼能力,拥有并购的资本,然后“买买买”。但是,再生元可能会驳斥这个观点,然后劝你安心搞研发。

是的,这个问题没有统一答案。在海外,包括吉利德、安进、福泰制药等优秀的Biotech,能够成功跃迁为Biopharma,都有属于自己的“底层逻辑”。

也正是这些不同的“底层逻辑”,把公司带上一个又一个台阶。

国内药企也不会例外。不同的技术储备、战略打法,甚至是创始人不同的性格,都会让Biopharma的“底层逻辑”完全不同。

虽然国内Biopharma仍不成熟,还有待继续成长;但肉眼可见的事实是,它们的“底层逻辑”已经形成,并且日趋完善。这也是他们最大的确定性所在。

这一点,荣昌生物能够给我们一个参考。

国际化逻辑:BD潜力巨大

出海,是药企永远绕不开的话题。过去一年,国内创新药行业的一个明显趋势是,license out持续爆发。理论上,荣昌生物也能够深度参与其中,因为公司具有诸多潜力管线。

1)泰它西普,出海种子选手

在荣昌生物管线中,泰它西普是出海的种子选手。作为全球首个靶向BLyS(B细胞刺激因子)和APRIL(增殖诱导配体)的双融合蛋白,泰它西普在多个自免适应症领域具备进度领先、疗效突出的特点。

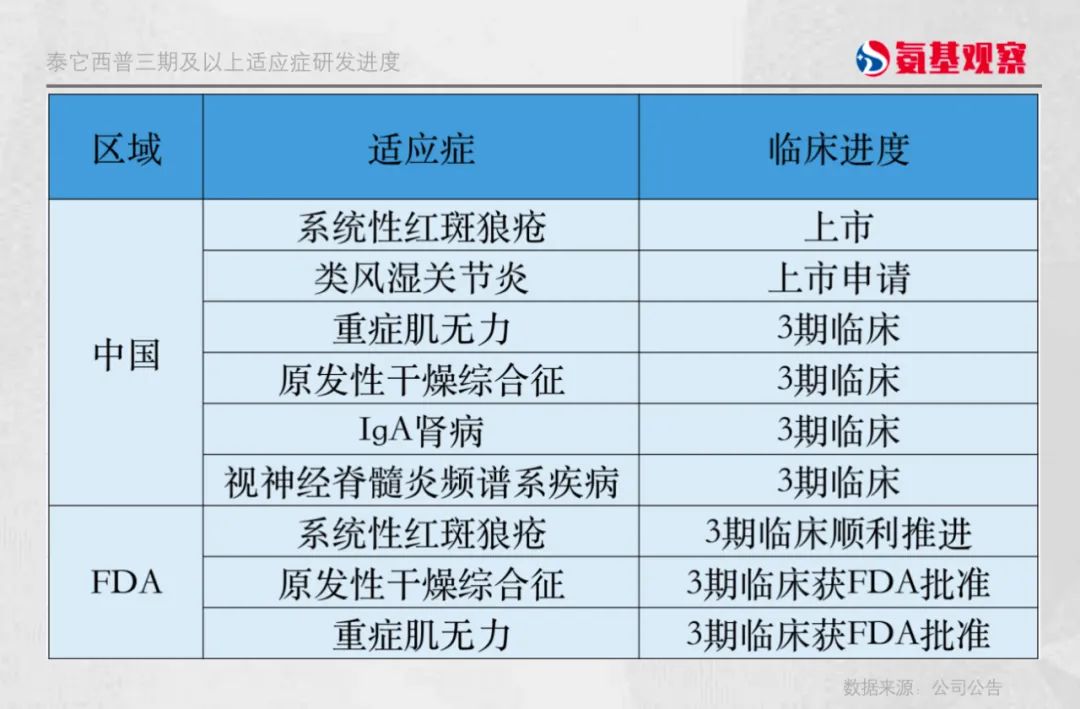

如上图所示,泰它西普的系统性红斑狼疮国际3期临床正在顺利推进,原发性干燥综合征、重症肌无力等适应症的3期临床已获FDA批准。

在上述适应症的全球竞争,泰它西普研发进度均处在第一梯队。持续读出的临床数据,论证了其具有脱颖而出的BIC实力。

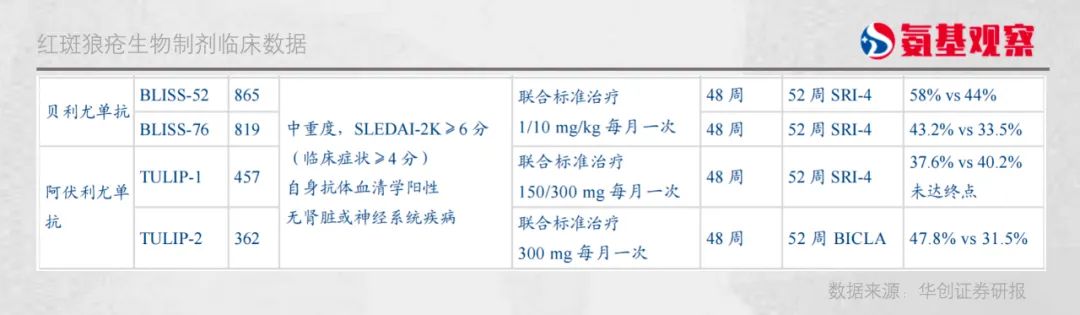

例如,去年年底公司在风湿病学影响因子最高的期刊《风湿病年鉴》在线发表的研究显示,高剂量泰它西普治疗组的SLE应答者指数(SRI4)的应答率达到75.8%,显著高于安慰剂的33.9%。看起来,该数字的潜力要远远大于目前已上市的同类生物制剂。

而公司在11月的美国风湿病学会口头报告的数据则预示着,其在类风湿关节炎领域拥有极佳潜力。

如上图所示,荣昌生物公布的数据显示,针对一线疗法甲氨蝶呤反应不足的患者,泰它西普具有极佳的疗效和安全性,能够成为上述患者的治疗新选择。

另外,在IgA肾病、原发性干燥综合征适应症领域,泰它西普都有相应的积极临床数据公布;在重症肌无力适应症方面,泰它西普收获了FDA颁发的孤儿药资格,以及中国药监局CDE的突破性疗法认定,实力备受认可。

这些进展,必然意味着泰它西普会是MNC青睐的对象。众所周知,全球自免赛道前景十足,向来是牛股集中营,也是重磅交易较多的领域。

因为当前疗法的局限性,大部分自免疾病都对新疗法有着极大的需求,加上患者基数大、用药周期长等特点,一款重磅自免药物通常放量极快,天花板极高。

最典型的例子,是Argenx的艾加莫德,基于重症肌无力一个适应症,就在上市销售的第二个完整年度,迈入重磅炸弹行列。因此,Argenx一直是被并购的绯闻对象。

泰它西普进度领先的IgA肾病领域,也诞生了重磅收购。2023年6月13日,诺华以最高35亿美元的金额收购Chinook。

好女不愁嫁。在多个适应症均具有全球TOP级实力的泰它西普,一直是跨国药企关注的对象。不久之后,泰它西普或将在全球自免赛道扔下一枚BD交易的重磅炸弹。

2)ADC“低调”加速,埋下出海伏笔

“泼天富贵”已轮到ADC。在维迪西妥单抗即RC48拿下我国ADC海外授权首个创纪录大单之后,荣昌生物一直在“低调”加速推进ADC新药开发。

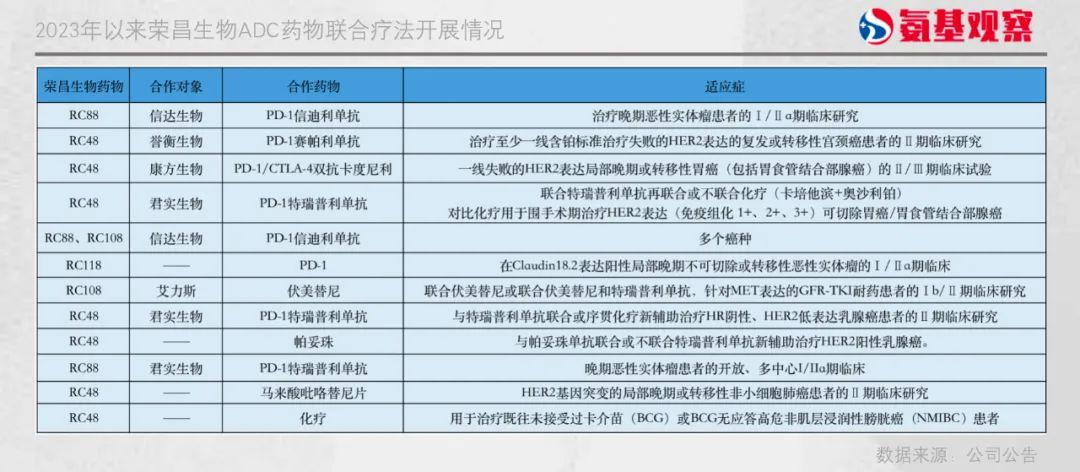

如上图所示,荣昌生物包括RC88等多款ADC的全球临床均在推进之中。上述管线在靶点、适应症方面都具有一定看点,存在成为下一个BD交易对象的想象空间。

例如,作为一款靶向间皮素(MSLN)的ADC药物,RC88在卵巢癌具有成为颠覆者的潜力,在2024年1月初拿到了FDA快速通道资格,且已获得FDA的2期临床批准。

事实上,MNC对于MSLN ADC的热情一直较高。2023年12月,和铂医药的同靶点ADC药物HBM9033被辉瑞引进。虽然HBM9033刚处于1期临床阶段,但辉瑞给出的价格是5300万美元首付款以及超10亿美金的里程碑款。

由此预测,RC88存在一定的BD潜力。毕竟,荣昌生物的ADC技术不仅有FDA背书,并且受到了海外大厂的认可。

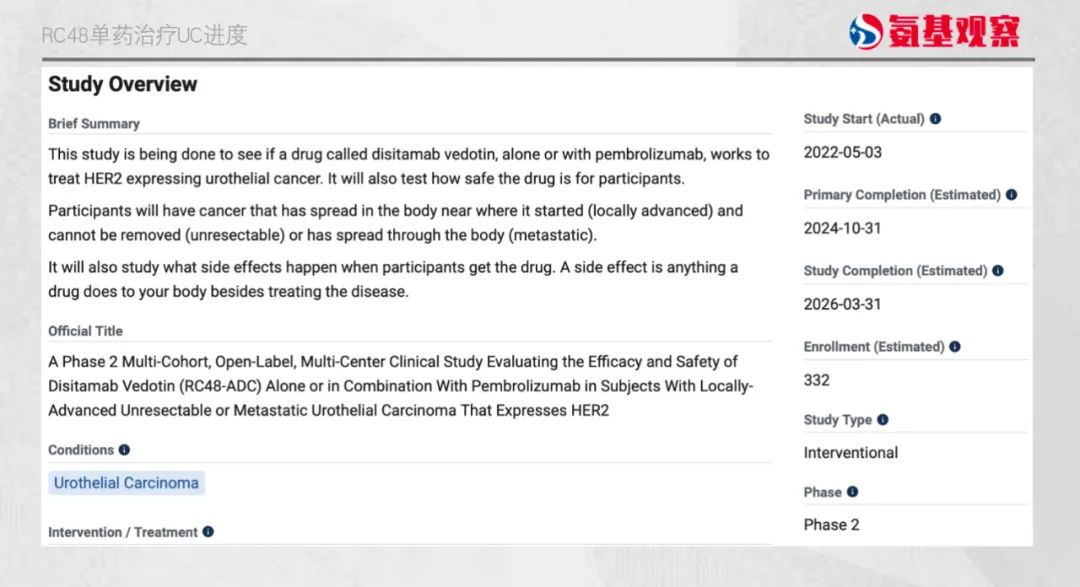

与其它国内进入BD交易的ADC处于临床早期阶段不同,荣昌生物的RC48与Seagen的合作即将进入收获期。据Seagen预计,RC48单药治疗UC的临床,将于今年10月完成。

并且,去年下半年,由Seagen主导的RC48联合K药一线治疗HER2阳性UC患者的全球3期临床也已经开启。

如上述研究后续成功进入里程碑环节,荣昌生物将收获相应的里程碑付款。也就是说,当我国一众出海 ADC尚处在临床早期阶段时,荣昌生物将率先收获出海的进一步权益。

同时,在今年的JPM大会上,收购Seagen的辉瑞也是一再强调了RC48具有差异化竞争优势,将会在乳腺癌和其他癌种进行探索。这充分肯定了荣昌生物在ADC领域的实力,也为其后续BD提供更多可能。

外界曾注意到,荣昌生物在RC48对外BD后,并未有新动作。低调的荣昌生物似乎没有给予回应。但实际上,RC48的BD可以给我们一个参考。

回顾RC48的license out,具有两大特点:第一,挑剔的对象,Seagen是全球ADC领域实力最强的选手之一;第二,极高的价格,该交易首付款就达到2亿美金,里程碑款超过20亿美金。

简单来说,荣昌生物的RC48 BD思路,是“既要、还要”:合作对象不仅需要提供可观的价格,还需要在后续合作中持续提供其他资源支持。

对交易的严苛要求,大概率是在RC48之后,荣昌生物BD没有新消息的原因。毕竟,一份重磅交易,往往需要经过长时间的打磨。但或许,不远的将来,荣昌生物又会在BD市场带来惊喜。

荣昌生物的例子在告诉市场,不管是在热闹的BD市场,还是在追求未来的过程中,如何时刻保持冷静思考,正确把握变局中的时与势,不断建立起足够深的护城河,才是最关键的。

差异化逻辑:有目标的做加法

出海之外,荣昌生物在管线推进方面,也给国内药企带来参考。

创新药的研发,不只是技术问题,还包括商业投入的远见问题。在竞赛中,除了好的靶点、时机,好的策略也很重要。

简单来说,研发管线的布局是否合理,是否具有竞争力,决定了公司能走多远、发展多大。这正是荣昌生物带给我们的启示。

荣昌生物的管线布局,围绕肿瘤、自免、眼科三大领域展开。管线储备上,公司开发了20余款候选生物药产品,已公开的研发适应症达60多个。

1)前瞻性

荣昌生物持续拓展的管线布局,给予市场的一个重要启示,是需要无时无刻保持“前瞻性”。

回到立项之时,荣昌生物布局方向大都属于非热门领域。例如,公司大举下注的ADC,在DS8201火热之前并不热闹;自免赛道因为国内支付能力问题,市场规模并不大。

但现在来看,荣昌生物的布局,都成了“风口”。目前,ADC市场呈现极为火热的趋势,因为医保的支持,国内自免赛道处于爆发时点。正是前瞻性布局,让荣昌生物当下具备业绩爆发的底气。

实际上,去年以来公司推进的一系列ADC新布局显示,荣昌生物开始再次“领先”:主要围绕联合疗法展开,与国内不同领域的最强选手强强联合。

例如,荣昌生物牵手的誉衡生物PD-1,在国内宫颈癌领域是NO.1。目前,两位选手联合疗法宫颈癌的2期临床已获批,且已完成首例患者入组工作。

荣昌生物大力布局联合疗法并不奇怪,因为这正成为全球ADC研发的新趋势。

“PD-1+化疗”是肿瘤联合治疗的研发热门。作为大号化疗的ADC,在逻辑上具有替代传统化疗的可行性。

2023年,FDA批准了K药+Padcev用于不耐受铂类化疗的尿路上皮癌患者的一线治疗,成为全球首个获批的PD-1+ADC疗法。

这预示着PD-1+ADC疗法的大战已拉开序幕。在这场通往未来的竞争中,再次前瞻性布局的荣昌生物,无疑更具想象空间。

例如,RC48联用君实生物PD-1一线治疗尿路上皮癌的3期临床研究,已进入到最后的加速阶段,是目前全球尿路上皮癌一线治疗进展最快的靶向HER-2的ADC研究。

在去年ASCO年会上,荣昌生物的最新研究结果显示,该组合疗法具有超强战斗力。

具体来看,截至2022年11月18日,显示确证客观缓解率cORR高达73.2%;在HER2高表达(IHC 3+/2+)、低表达(IHC 1+)亚组中,ORR分别为83.3%、64.3%,PFS为9.2个月,2年总生存率为63.2%。

也就是说,在不同HER2或PD-L1表达情况下,使用RC48联合特瑞普利单抗均能取得优异的治疗效果。若3期临床保持上述趋势,RC48联合PD-1有可能彻底改写尿路上皮癌目前的临床治疗指南格局。

另外,在宫颈癌临床2期研究的初步数据也是显示,联合疗法可大幅提高治疗有效率,并且安全性可控。

毋庸置疑的一点是,在PD-1+ADC疗法竞争中,占到先机荣昌生物将会拥有更大的话语权。

2)差异化

荣昌生物管线布局,给予市场的另一个重要启示,是需要无时无刻洞察市场,保持“差异化”。

仔细研究不难发现,保持前瞻性的同时,“差异化”是荣昌生物管线布局的主旋律。RC48联合疗法的开发思路,主要是“重新定义治疗手段”。

例如,在UC领域,虽然K药+Padcev已经抢占先机,但不会阻碍RC48联合疗法的崛起。

两大联合疗法的靶点不同,针对的患者群体也不会完全相同。“K药+Padcev”组合希望颠覆的是化疗;“RC48+PD-1”组合的思路是,为存在HER-2表达的患者群体带来新希望。两类患者群体会有重叠,但也会有所差异。

即便是重叠的患者群体,谁是优先推荐的治疗方案是有待商榷的。因为在安全性方面,“RC48+PD-1”具有显著优势。

由于Nectin-4在角质形成细胞、汗腺和毛囊中低表达,Padcev可能引起严重和致命的皮肤不良反应,包括史蒂文斯-约翰逊综合征(SJS)和中毒性表皮坏死松解(TEN),因此该疗法被FDA黑框警告。“RC48+PD-1”并不存在这一问题。

在总的安全性方面,“RC48+PD-1”也是更具优势。根据“K药+Padcev”的3期临床数据,该联合疗法3级以上AE发生率高达56%,“RC48+ PD-1”这一数字为36.6%。这或许是“K药+Padcev”上市之后,辉瑞/Seagen还要继续开展“RC48+ K药”3期临床的原因。

时代滚滚向前,创新药行业将不断发生新的变化,那些在药史留名的,也必定是那些能够顺势而为、与时俱进的药企。

总的来看,时刻保持“前瞻性”与“差异性”优势,能够给荣昌生物带来更高的安全边际。至少,并没有那么容易被淘汰出局。

效率逻辑:持续提升投入产出比

持续做“加法”,荣昌生物的投入不可避免水涨船高。对于创新药企来说,这并非问题,相反,高投入是“底色”,全球药企都是如此。

药企的核心问题,不是花了多少钱,是如何提升效率、把钱用在刀刃上,进而提高投资回报率。高投入产出效率,也正是荣昌生物留给市场熟知的印象。

例如,在研发环节,礼来研发实验室2020年发表在《Nature》上的一项研究显示:新药从发现到上市的平均年限为11.4—13.5年,需要约18亿美元的资本化资金成本的投入。

但实际上,在2021年荣昌生物累计投入研发费用17.45亿的情况下,已经完成两款重磅药物成功获批上市。

过去两年,荣昌生物虽然研发投入继续增加,但换来的是多个潜力管线3期临床的积极进展,为后续爆发继续埋下伏笔。

再比如,在商业化环节,荣昌生物在核心管线首个完整的商业化年度(2022年),就实现了药物收入覆盖市场、销售和管理费用的成就。当年,荣昌生物收入为7.72亿元,市场、销售和管理费用是7.07亿元。

这并不容易。毕竟,生物科技公司在商业化早期阶段,市场、销售和管理费用是相对刚性的,需要投入巨大的研发资金、渠道建设、产业化基地建设和市场推广费用,但药物销售需要爬坡过程。

作为参考,海外的超级明星Biopharma argenx,在重磅药物艾加莫德首个适应症上市的完整年度,就没有达成这一目标。2022年,argenx虽然收入为4.11亿美金,但市场、销售和管理费用达到了4.72亿美金。

但对于创新药企来说,投入产出比是一个加速提升的过程。因为,一旦产品、渠道建设相对稳定,产业化基地建设完成,虽然研发投入还在高速增长,费用也会率得到控制,加上营收持续增长,就会迅速进入盈利周期。

这也在argenx身上得到了充分体现。2023年前三季度,argenx营收达到8.19亿美金,市场、销售和管理费用只有5.03亿美金。

2024年,荣昌生物也将跟上argenx步伐,在经历产品上市两个完整年度的开壃拓土之后,投入产出比效率在进一步提升。

一方面,公司的产能、资源配置进入成熟期,费用将不会显著增加。

日前,在投资者交流会上,荣昌生物表示,过去几年规模增长较快的销售部门、生产部门、一些早期研发部门、CMC部门,人员搭建已经相对成熟。因此,2024年,规模不会再很快增加,主打增效,人员的素质会有所提高;

与此同时,RC48产能已经准备充足,为泰它西普即RC18新建设的车间已接近尾声,后续设备及基建投入相对较少。因此,荣昌在产业化方面的投入,也将得到控制。

另一方面,荣昌生物的销售收入会加速提升。毕竟,随着销售团队、渠道的成熟,投入产出比提升是必然事件。荣昌生物也是交流会上表示,对2024年的销售充满信心。

很显然,延续持续提升投入产出比趋势的荣昌生物,必然会给市场更大的惊喜。而公司如何持续提升效率的逻辑,将是诸多药企值得参考的地方。

总结

对于年轻的中国创新药行业来说,理解当下的成功者,才能为下一个10年找到新的解法。荣昌生物显然就是一个值得关注的样本。

荣昌生物的成功,告诉了我们这样一个故事:

当一家企业走上商业化之路后,能够在资本市场获得多少认同,也就不单单取决于其管线产品研发水平,而是一次真正的关于产品、组织等全方位实力的检验。

木桶能装多少水,将是由最短的那一块板决定的。

豪森药业

豪森药业

2019.05.08

2019.05.08

27622

27622

蒲公英

蒲公英

2018.07.10

2018.07.10

15504

15504

生物制药小编

生物制药小编

2018.06.27

2018.06.27

14959

14959