产业资讯

产业资讯

2016-04-20

2016-04-20

5897

5897

来源:生物探索 2016-4-20

近日,长江证券的分析师发布了CRO行业的深度调研报告,并给予CRO相关上市公司“看好”的评级。生物探索摘选了其中的部分内容,如下。

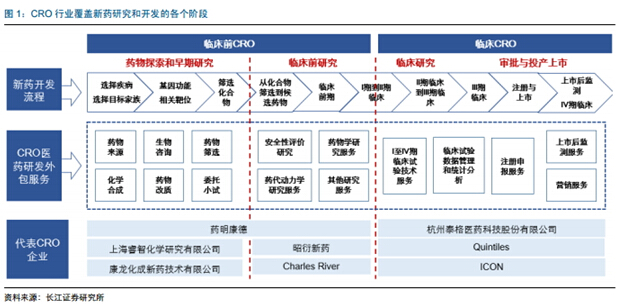

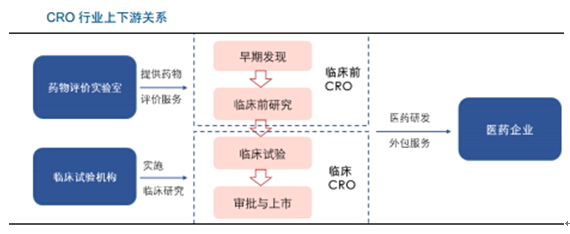

CRO 行业主要依靠承接大型制药企业的新药研发外包合同实现盈利,服务范围基本覆盖了新药研究与开发的各个阶段和领域,CRO 企业主要被分为临床前与临床 CRO 两种类别。

2006年全球CRO市场总额196亿美元,2013年552亿美元,7年复合增长率15.94%,预计2015年全球市场超过700亿美元。中国CRO行业处于起步的阶段,增长迅速。2013年国内CRO市场总额220亿元,7年复合增长率32.93%,远高于国际市场同期增速。预计2015年中国CRO市场总额将超过350亿元。

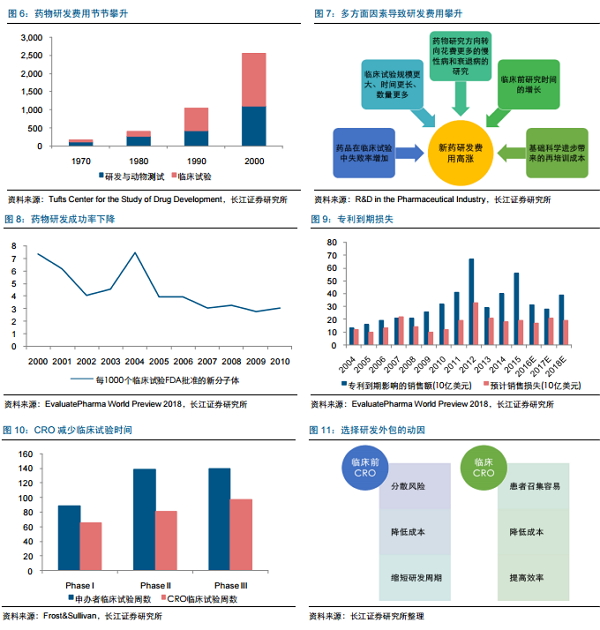

成本高涨+专利悬崖,助推国际市场加速扩张

药物研究和开发本身是一个高技术,高风险,高投入与长周期的过程,自上世纪70年代以来,药品研发成本不断攀升,加上研发成功率下降,给药企带来的经营压力。同时,药企还要面对全球专利悬崖带来的利润损失,促使专业的 CRO 更多地参与到了新药研发流程中的部分环节。

CRO凭借其高度专业化的研究网络和新药注册团队,可以使新药研发的资金投入和潜在风险在 CRO 行业的整条产业链上得到分散,降低新药研发成本,并提高上市速度。研发外包往往能缩短 30%的研发时间,以年销售额超过 20 亿美元的重大抗癌药为例,早上市一个月,就能新增2亿美元的潜在收入(不包括药企的人力成本和设备费用)。

小基数+研发持续加大,国内市场发展迅速

医药研发投入直接关系到 CRO 市场规模。我国医药研发投入增幅较快,医药研发市场潜力巨大。国内医药研发投入由 2007 年的20亿美元增加到2012年的84亿美元,5年复合增长率 32.8%。相比欧美发达国家,我国医药研发销售占比不足 2%,相比欧美15%以上、印度 6-12%,具有很大的增长空间。

在跨国公司研发领域在国内扩张的同时,国内领先的 CRO 企业将首先获得与跨国制药公司合作的机会,逐步成为跨国制药公司在华的优先供应商和重要战略合作伙伴,并将获得强大的资金支持和全球研发资源,优先享受行业红利。

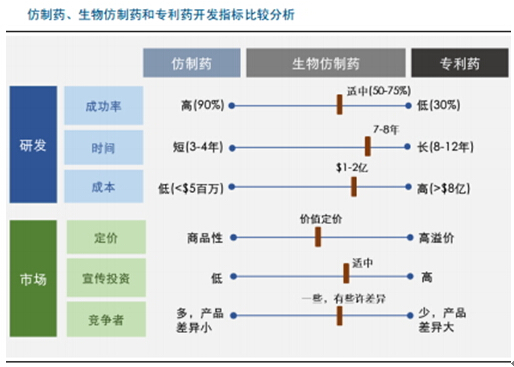

过去以仿制药为主,新药研发需求不足

国内仿制药占比高达 90%,创新药研发少,造成以下局面:

1) 对 CRO 尤其是临床前研究的需求低;

2)多数 CRO 在做仿制药的外包,技术含量与利润水平非常低。

国内新药研发以仿制为主,一些高类别的新药也多数是在国外研究的基础上进行一些改进而来,其有效性和安全性特征基本已经在国外研究中得到了验证。因而多数制药企业在临床前研究环节投入的资金较低,临床前 CRO 机构所从事的研究评价活动在技术要求和质量管理水平等方面也相应较低。因此,国外知名制药企业往往较少将药物临床前研究业务委托给国内一般的临床前 CRO 企业。

专利药相比仿制药,研发成功率更低、时间更长、成本更高,对 CRO 的需求更大,专业性要求更高。同时,业务结构中创新药临床研究服务占比较高的临床试验 CRO 企业,其利润水平要好于仿制药临床研究服务为主的临床 CRO 公司。

国际多试验中心有助于与国际接轨

国际多试验中心或者多区域临床试验(MRCT,Multi-regional Clinical Trial)是指在全球多个区域的多个中心按照同一临床试验方案同时开展临床试验。

越来越多的国际临床试验中心(MRCT)落户中国。2002 年至 2009 年间国际多中心临床试验数量较之前显著上升,由 2002 年 3 个上升至 272 个。2008 年批准量已经达到158 个。同时,全球同步研发策略渐趋前移,从临床 III 阶段加入国际多中心逐步前移至II 期甚至 I 期阶段。

国际高水平的临床试验产业将给我国带来新的药品、技术与治疗方法,改善国内硬件设施,同时带来医疗水平的提升、资金的流入、人才的培养。

同时,预计国内中心实验室未来会经历高速发展:

1)出于临床数据的统一性和可比性考虑,临床研发的体外诊断服务需求从分散的临床试验中心向独立 CRO 中心实验室转移将会成为趋势;

2)由于国内临床试验的开展涉及我国遗传资源的保护,2014 年《人类遗传资源管理暂行办法》规定,涉及人类遗传材料的国际合作项目,需要主管部门审批并经中国人类遗传资源管理办公室批准后方可签约。该项审批导致临床研究周期整体拖后半年以上,大量原本由外资 CRO 中心实验室承接的订单,向内资企业转移。

一站式服务优势明显,龙头企业强者恒强

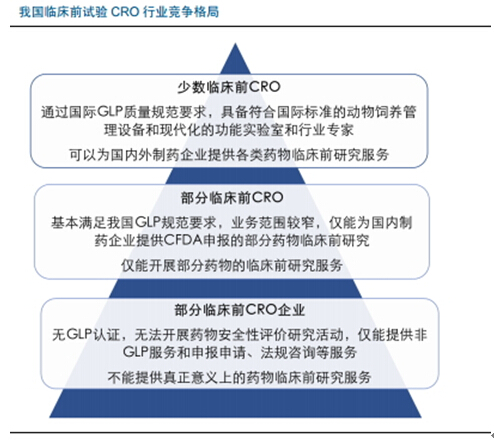

临床前试验有着严格的程序要求,比如我国 CFDA 颁布了《药物非临床研究质量管理规范》,全球也有 GLP 质量规范要求,因此临床前研究对技术服务水平要求很高。能否通过GLP认证、达到专业化标准直接影响了临床前CRO 的业务范围、客户与利润水平。我国临床前CRO通过GLP认证的数量有限,服务水平差异较大。

临床 CRO 服务,规模小+集中度低+服务单一

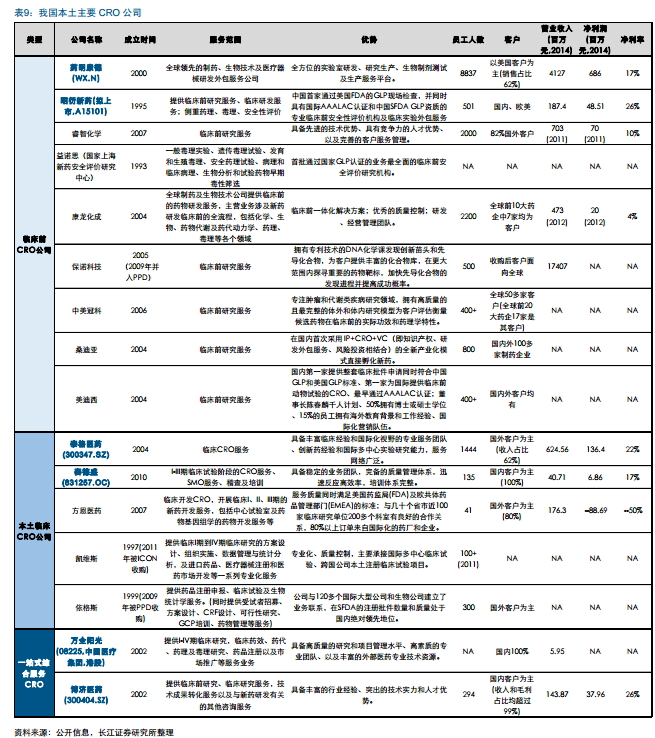

我国临床试验 CRO 行业目前呈现金字塔分布,跨国 CRO 企业位于金字塔顶端,具有强大服务能力与品牌优势。国内本土大型临床试验 CRO 企业业务量达到一定规模,但和跨国 CRO 企业在资金规模、服务能力与经验上仍有很大差距。国内大部分 CRO 企业处于金字塔底端,是中小型临床试验 CRO 企业。我国本土 CRO 公司大部分规模小、集中程度低、服务水平有待提高。

专业化+一体化服务,打通产业链者最为受益

专业化服务是立足之本

服务质量是核心竞争力

保证服务质量、提升服务水平是立足的关键。针对目前国内行业标准低、临床试验数据造假等问题,提升 CRO 行业服务质量才能保证公司的核心竞争力。在过往经验、合同研究质量、专业化中心试验室建设、信息系统能力开发、数据管理、人才与区域布局等方面有优势的 CRO 企业将会胜出。

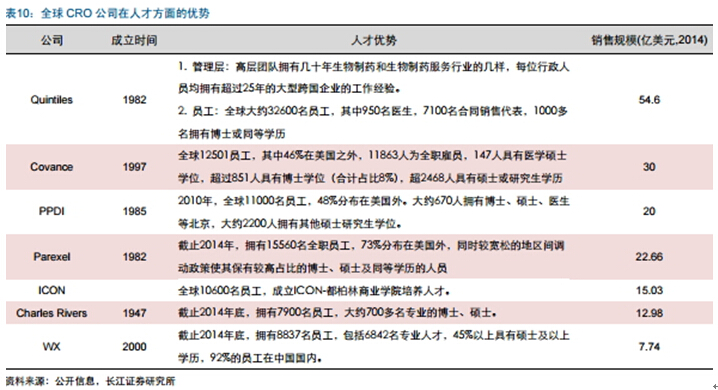

人才优势提升专业程度

从全球主要 CRO 企业的员工构成情况分析可以发现,在高层次人才(硕士以上、医生等)方面,均有较好的基础。人才优势体现在竞争力方面,国外主要 CRO 企业的人均产出均在 14-24 万美元,远高于国内 7-9 万美元的水平。人才的布局直接和项目经验、项目承接能力相关,在项目全球化竞争的 CRO 行业,我国在人才、高端项目的竞争方面有待进一步的提升。预计未来人才储备上有优势的公司将会胜出。

业务多元化、纵向一体化是趋势

通过联通上下游环节、拓展业务范围从而实现纵向一体化,正成为 CRO 行业发展趋势。医药研发外包可分解成不同阶段,不同环节对应的技术难度不同,可获得的附加值也高低有别。纵向一体化既能为客户提供更便捷的一站式服务,更是构建自身竞争力、提升盈利能力的有效途径。

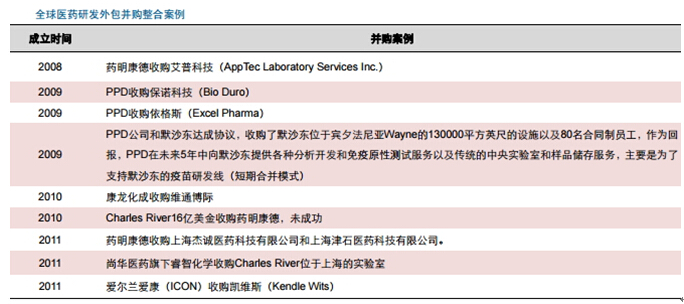

并购加快产业链布局

CRO 行业并购整合将成为大趋势。由于 CRO 行业在发达国家也相对年轻,且行业分散度较高,初始进入壁垒较低,因此近年来行业保持着极高的并购整合活跃度。并购有助于加快产业链布局,延伸服务内容。昆泰作为全球 CRO 领军企业,在 1995至 1999 时期内进入快速扩张期,主要通过收购的方式布局产业链,形成产品研发和商业化服务两个业务线,收入由 1 亿元迅速扩张到 16 亿元。

针对国内 CRO 规模小,行业集中度低的情况,我们认为,CRO 行业的资源整合将会成为必然趋势。在并购进程中,CRO 龙头企业拥有强大的资源优势,将会在行业整合中胜出。

商业模式创新,带来新增长点

美国 CRO 行业合作模式发生变化,由传统的一次性交易的供应商模式逐步转变为长期战略同盟合作关系。CRO 企业提供一系列服务,将药品从电脑里的分子构成公式落地变成药品实物,根据订单付出劳动获得收益,但并不承担研发以及临床、审批失败的风险。在形成战略同盟模式中,CRO 企业与制药公司形成伙伴关系,直接投资参与药品的研发,并且提供优惠的 CRO 服务,甚至利用自身平台效应协助销售,然后分享药品上市后的收益。战略同盟的合作关系有利于 CRO 与药企形成共同的目标,共同分担风险;药企对业务范围的广泛程度与多样化有更高的要求;同时 CRO 可获得更高利润。

产业资讯

产业资讯

新湾novaBAY

新湾novaBAY  2025-06-30

2025-06-30

11

11

产业资讯

产业资讯

MedTrend医趋势

MedTrend医趋势  2025-06-30

2025-06-30

10

10

产业资讯

产业资讯

Medaverse

Medaverse  2025-06-30

2025-06-30

8

8