产业资讯

产业资讯

医药财经

医药财经  2025-08-05

2025-08-05

1965

1965

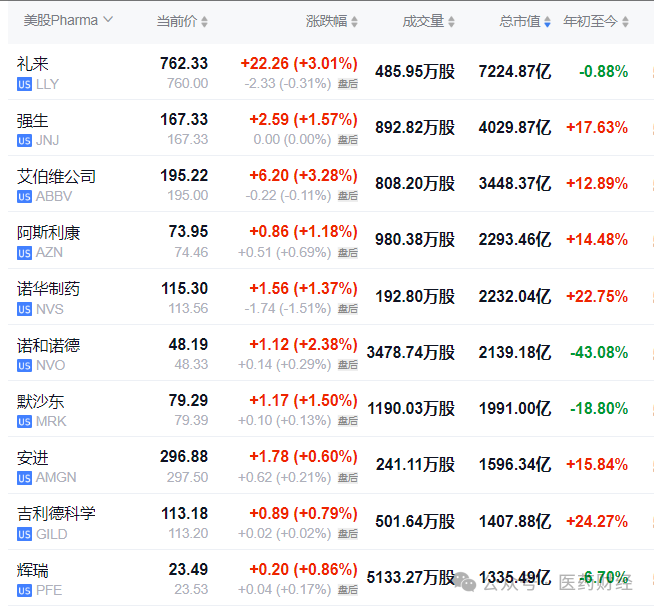

截至2025年8月1日美股收盘,全球TOP10药企市值排名剧烈重塑。礼来、强生、艾伯维依次居前三,而诺和诺德因减肥药市场受挫跌至第5,辉瑞因管线单一跌至第10。

以下是医药财经AI的深度分析及关键驱动因素:

一、市值排名剧变:诺和诺德陨落与艾伯维崛起

1. 诺和诺德:从“欧洲市值之王”滑落至第六五

市值暴跌60%:一年内市值从6350亿美元峰值跌至2139亿美元,蒸发超4000亿美元。(见:突发!诺和诺德股价暴跌超20%,市值蒸发近千亿美元。)

直接导火索:2025年7月29日单日股价暴跌21%-24%,因下调全年业绩指引(营收增速从13%-21%下调至8%-14%,利润增速从16%-24%下调至10%-16%)。

核心问题:GLP-1减肥药主导地位被礼来取代,研发管线(如CagriSema减重效果不及预期)、产能短缺及医保压价风险叠加。

2. 艾伯维:逆势跃居第三

艾伯维市值达3448亿美元,Q2营收154.2亿美元(超预期6.6%),免疫学产品Skyrizi(+62.2%)和Rinvoq(+41.8%)驱动增长,抵消Humira生物类似药冲击。

神经科学业务(+24.2%)成为新支柱,全年EPS指引上调至$11.88-$12.087。

3. 辉瑞:跌至第十,转型困局延续

市值仅1335亿美元,新冠产品需求退潮后,创新管线青黄不接,2024年至今无重磅新药上市。

二、诺和诺德陨落的深层原因:GLP-1神话破灭

1. 竞争格局颠覆:礼来完成技术反超

从临床数据层面,礼来Zepbound(替尔泊肽)减重效果(72周22.9%)逼近诺和诺德2026年上市的CagriSema(68周22.7%),且副作用更低。

礼来直销平台LillyDirect抢占美国自费市场,而诺和诺德因产能短缺多次断供,用户流失后难以回流。

2. 政策与价格双杀

医保压价:美国将Wegovy/Ozempic纳入2027年医保谈判,参考首批药品(如Januvia降价79%),面临腰斩级降价风险。

主动降价失效:诺和诺德将Wegovy价格降至499美元/月(降幅63%),但仍难敌仿制药(200-400美元/月)及中国竞品(信达生物同类药价格仅其1/3)。

3. 研发与管理危机

新一代减肥药CagriSema临床数据不及预期,CEO更迭暴露战略执行混乱。

专利悬崖逼近:司美格鲁肽核心专利2026年到期,百款GLP-1仿制药即将上市。

三、其他药企进退之道

礼来(7225亿):虽因诺和诺德拖累单日跌5.6%,但GLP-1双靶点药物+口服制剂技术领先,仍为行业第一。

强生(4030亿):稳居第二,依赖多元化医疗业务(器械+制药)抗风险。

阿斯利康(2294亿):肿瘤药奥希替尼与ADC药物Enhertu驱动增长,但中国业务增速放缓(+5%)。

默沙东(1991亿):Keytruda占收入50%,但HPV疫苗在华暴跌55%,被迫裁员重组。

四、趋势总结:估值逻辑重构的三大信号

1. GLP-1赛道从狂热回归理性

资本重新审视过度乐观预期,头部企业(诺和诺德、礼来)市值蒸发与产业链估值回调标志泡沫出清。

2. 多元化布局成生存关键

艾伯维(免疫学+神经科学)与强生(制药+器械)因业务分散抗风险,而辉瑞、诺和诺德过度依赖单一品类遭遇重挫。

3. 新兴市场本土药企崛起

中国药企如百济神州(营收+55%)、恒瑞医药(4款新药上市)凭借创新与性价比冲击全球市场,加速创新药赛道价格内卷。

表:2025年TOP10药企市值动态变化对比

结语

此次市值洗牌不仅反映企业短期业绩波动,更揭示医药行业新范式:技术代际差(如礼来对诺和诺德的超越)、政策定价权(医保谈判压制利润)、新兴市场绞杀(中国药企性价比战略)成为估值三大核心变量。未来头部药企需在管线多元化、本地化支付策略及供应链韧性上重构竞争力,否则“神药光环”终将沦为“估值陷阱”。

产业资讯

产业资讯

药渡

药渡  2025-11-07

2025-11-07

12

12

产业资讯

产业资讯

药时代

药时代  2025-11-07

2025-11-07

25

25

产业资讯

产业资讯

瞪羚社

瞪羚社  2025-11-07

2025-11-07

13

13