产业资讯

产业资讯

E药经理人

E药经理人  2025-11-14

2025-11-14

221

221

或许谁也没能想到,仅不到一年时间,默沙东中国的业绩就从第一的王座,跌去了6成。

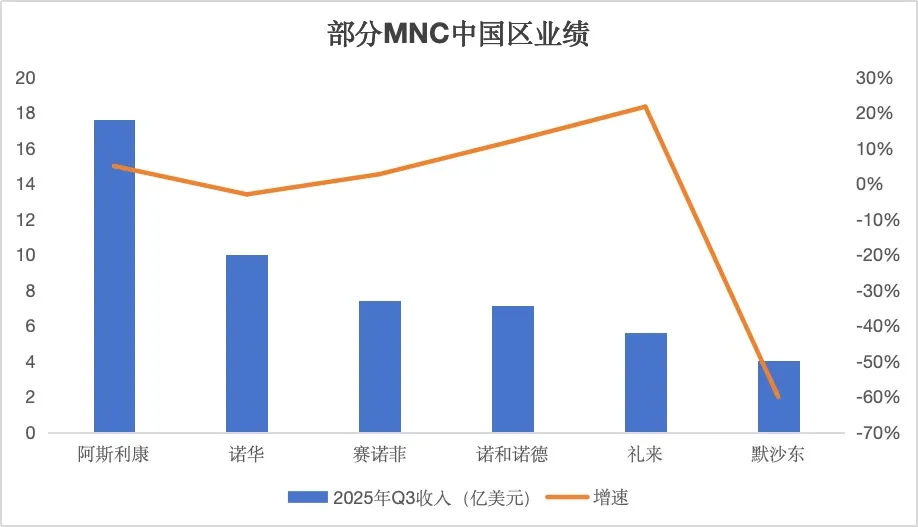

整体来看,2025年第三季度,跨国药企在中国市场的业绩呈现出显著的两极分化态势:默沙东业绩暴跌超60%,诺华也小幅下滑3%;与之相对的,是诺和诺德与礼来两位GLP-1“双姝”的双位数猛增,前者增长12%,后者高达22%;此外,阿斯利康、罗氏、赛诺菲等MNC依旧维持个位数的稳健增长。

但在冰火两重天的对比之下,“调整”成为MNC们的共同关键词。无论是业绩重回第一、在一年内两次调整架构的阿斯利康,还是业绩遭遇断崖式下滑、以裁员与整合应对危机的默沙东;甚至连高速增长的礼来与诺和诺德,也在重组事业部、人事更迭中,重新审视在中国市场的角色与节奏。

总而言之,2025年的中国市场,跨国药企正在集体进入“拐点时刻”。有人被迫转身,有人乘势提速;有人在阵痛中重组架构,也有人在增长中提前布局。拐点之下,比拼的已不只是业绩,更是调整的速度、方向与耐力。

昔日王者“翻车”

回看过去几年,跨国药企在中国的市场格局可谓天翻地覆。战略重心转移、集采常态化以及医保谈判的控费压力,几乎重塑了每一家MNC的中国战略:在加速引入新产品与出售成熟产品之间寻求平衡,成为它们的共识。但一旦这种平衡被打破,业绩下滑便是最直接的信号。

2025年Q3的默沙东与诺华,正是典型的代表。

默沙东的转折来得尤为剧烈。2023年,它凭借31.5%的高速增长,短暂超越阿斯利康,登上中国市场收入榜首。然而辉煌未能持续。2024年全年业绩骤降20%,2025年上半年更是同比下滑70%,收入仅10.75亿美元。到了Q3,跌势仍未止住,季度收入仅4.05亿美元,成为已披露财报的MNC中跌幅最大的公司。

事实上,默沙东中国区业绩的“翻车”,归根结底来自两个层面:核心产品的断崖式下滑与新产品的青黄不接。

在核心产品中,HPV疫苗 GARDASIL/GARDASIL 9 与降糖药西格列汀(JANUVIA/JANUMET) 是拖累主因。前者在经历数年的爆发式增长后,随着国产二价疫苗上市、降至地板价并被纳入国家免疫规划,九价疫苗在中国市场几乎“失去了舞台”。2025年Q3,GARDASIL/GARDASIL 9 全球销售额仅17.49亿美元,同比下滑25%。默沙东在财报中直指,中国和日本需求锐减是主要原因。

而西格列汀在中国与海外市场的销售趋势则呈现显著割裂。可以看到,仅Q3,西格列汀的全球销售额就达到了6.24亿美元,同比增速29%,是默沙东销售额TOP5的品种。然而在中国市场,西格列汀由于仿制药竞争与集采,成为默沙东显著下滑的品种之一。

据悉,西格列汀和西格列汀二甲双胍片(Ⅱ)都是第十批集采品种,其中西格列汀最低中标价为4.99元/盒,约为0.18元/片,西格列汀二甲双胍片(Ⅱ)最低中标价为9.79元/盒,约为0.16元/片,二者降幅都高达90%。而默沙东并不在中标之列。

面对颓势,默沙东中国年初开始进行架构调整。其取消糖尿病事业部(DBU),新设企业家事业部(EBU),将感染、肿瘤、糖尿病等成熟品种统筹管理,以提高资源效率。同时在全球方面,默沙东加快了对创新资产的投入。今年与黑石达成7亿美元合作,用于支持TROP2 ADC药物芦康沙妥珠单抗的全球开发——这款药正是其在2022年以近14亿美元从科伦博泰引进的管线。

值得注意的是,尽管晚于罗氏、礼来等MNC,默沙东已开始在中国市场加大对本土创新的押注。不久前举办的首届“中国科学日”上,默沙东宣布与多家中国Biotech达成合作,释放出“从中国创新中找未来”的信号。

与默沙东的断崖式下滑不同,诺华的业绩“失速”显得更为隐蔽。2025年Q3,其中国市场销售额约10亿美元,同比下降3%;前三季度收入32亿美元,同比增长5%。乍看仍稳,但隐忧不容忽视。

首先,心血管主力产品沙库巴曲缬沙坦(Entresto)虽因专利问题暂时“幸免”第十一批集采,但其核心专利将于2026年到期,倒计时已经开始。其次,另一款重磅产品英克司兰在2024年医保谈判中未能成功准入,反而让国产对手信达生物的托莱西单抗率先突围。在医保的加持下,信达Q3整体营收达33亿元,同比增长40%,实现“后来居上”。

不过,诺华的新品仍然值得期待,此前已备受瞩目的放射配体疗法(RLT)药物镥[177Lu]特昔维匹肽注射液的两个适应证已在华获批,用于治疗晚期前列腺癌;全球首创靶向补体旁路途径的口服补体B因子抑制剂盐酸伊普可泮胶囊的肾科适应证,以及中国首个、目前唯一获批用于IgA肾病的高选择性内皮素A受体拮抗剂盐酸阿曲生坦片今年也相继在华上市。这些新产品的加速落地,或将成为诺华在中国市场重新提速的关键变量。

从默沙东的断崖到诺华的隐忧,MNC在中国的处境正愈发清晰:传统专利药红利期结束,新品接力速度不足,已成为全球巨头的共同困局。而在这一轮调整周期中,谁能真正完成战略转身,决定了下一阶段的竞争格局。

GLP-1双姝提前蓄能

如果说,默沙东与诺华的下滑揭示了跨国药企在中国市场的竞争困境,那么礼来与诺和诺德的表现,则展现出另一种截然不同的图景,在结构调整中持续放大优势。

从数据来看,2025年Q3,礼来与诺和诺德在中国市场分别实现收入5.6亿美元和7.14亿美元(49.64亿丹麦克朗),同比增长分别达到22%与12%,成为在华增速最快的两家MNC。推动这一增长的核心力量,几乎都来自GLP-1产品的爆发式放量。

不过,二者的增长曲线又呈现出不同的特征。礼来的替尔泊肽仍处于市场开拓期,无论在减重还是降糖领域,均保持高速扩张,从而带来整体22%的强劲增幅。而根据诺和诺德的财报,司美格鲁肽的减重适应证显著拉动了中国市场的收入增长,但降糖适应证则因批发商库存波动而受到短期拖累。

值得注意的是,两家公司在GLP-1之外的板块也表现亮眼。礼来在2024年底迎来重磅新品BTK抑制剂匹妥布替尼片获批上市,为其肿瘤管线再添强势成员;诺和诺德则凭借A型血友病治疗药物的销售增长,使其罕见病业务在前九个月实现高达170%的同比增幅。

这也让两家公司在2025年进入了各自不同方向的组织调整阶段。

9月,礼来中国宣布抗肿瘤事业部副总裁尹航离任,寻求外部发展,自10月1日起,公司将免疫事业部与抗肿瘤事业部正式合并,新成立的“免疫与肿瘤事业部”由现免疫事业部副总裁忻晨芸担任负责人。

这一调整被业内普遍解读为礼来在华强化整合资源、加快抗肿瘤和免疫创新产品商业化节奏的重要信号。

诺和诺德的调整则与其全球战略节奏保持一致。

自2026年1月1日起,公司将对新兴事业部(EBD)更名为胰岛素事业部(IBD),专注创新胰岛素产品线;肥胖症与糖尿病事业部(DOD)则全面负责司美格鲁肽在肥胖症与糖尿病领域的业务,意在稳固并扩大其在中国减重市场的领先地位。同时,商务及零售事业部(DRD)将继续负责基层渠道与带量采购产品的全渠道销售,并进一步深耕零售终端。

事实上,诺和诺德中国的整合早已提前展开。

今年6月,公司将肥胖症业务部并入糖尿病事业部,组建肥胖症与糖尿病事业部(DOD),业务的融合步伐明显加快。此次调整,正是其全球战略在中国市场的延伸与本地化落地——意在通过司美格鲁肽产品线的高效协同,放大GLP-1全球“霸主”效应,同时稳固胰岛素领域的传统优势。

除礼来与诺和诺德外,今年跨国药企的组织调整普遍加速。

阿斯利康新设呼吸生物制剂及自体免疫事业部、呼吸吸入事业部两大板块,以适应疾病领域细分化趋势;强生也在本周宣布组建抗抑郁业务专属团队,聚焦其新上市的抗抑郁药物速开朗(盐酸艾司氯胺酮鼻喷雾剂)的商业化落地。

可以看到,面对中国市场格局竞争加剧、医保控费的压力下,跨国药企正不约而同地选择“提前布局”。他们一方面巩固在核心赛道的领先地位,另一方面通过组织优化、资源重组与创新聚焦,为下一轮中国市场的增长周期蓄势。

产业资讯

产业资讯

新药猎人笔记

新药猎人笔记  2025-11-24

2025-11-24

36

36

产业资讯

产业资讯

细胞基因治疗前沿

细胞基因治疗前沿  2025-11-24

2025-11-24

40

40

产业资讯

产业资讯

Medaverse

Medaverse  2025-11-24

2025-11-24

40

40