研发追踪

研发追踪

瞪羚社

瞪羚社  2026-02-13

2026-02-13

8

8

一哥做出了口服GLP-1的同类最佳(BIC)?

昨夜,恒瑞医药合作伙伴Kailera公布了GLP-1/GIP受体双激动剂肽HRS9531片/KAI-9531二期肥胖人群的顶线数据,在26周时最优剂量组取得经安慰剂调整减重幅度为9.8%。

这样的数据,在全球口服GLP-1竞争中当属第一梯队,显然有着同类最佳的潜力。

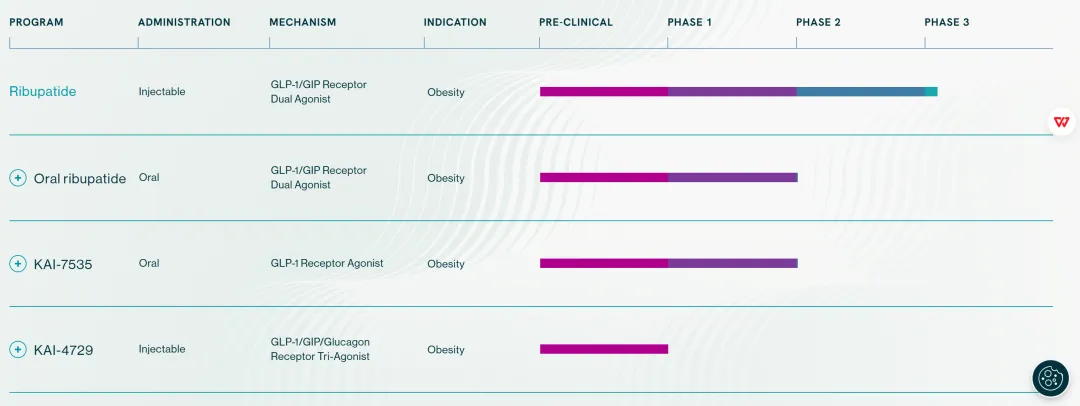

(恒瑞合作伙伴Kailera管线进展)

从进度来看,恒瑞将在今年推进HRS9531的国内三期临床,而Kailera将推动全球临床二期。

基于Kailera从恒瑞医药取得的优质资产包(涵盖单靶口服、双靶点注射剂/口服、三靶激动剂),不少投资人猜测Kailera是否会被MNC高价收购。但在此之前,我们需要思考一些核心问题。

01

BIC?数据确实有些东西

此次公布数据的是一项入组了166名无合并2型糖尿病肥胖成人(BMI≥28 kg/m2)二期临床,随机分配每日口服一次10mg、25mg、50mg或安慰剂,其中10mg和25mg在第四周滴定达到,而50mg则是滴定至第8周达到。

值得注意的是,本次研究中25mg为最优疗效剂量,10mg、25mg、50mg组在26周时分别较基线平均体重减轻为6.9%、12.1%和12.1%,安慰剂组为2.3%。

其中在25mg剂量下,59.1%患者在第26周至少减重10%,38.6%患者至少减重15%;在50mg剂量下,52.5%患者在第26周实现了至少10%的减重,37.5%患者至少减重了15%。

安全性方面,大多数治疗不良事件为轻中度且与胃肠反应相关,呕吐率在25mg和50mg组分别为11.4%和7.5%,恶心率在25mg和50mg组分别为22.7%和20.0%,未报告因恶心、呕吐、腹泻或便秘而永久停止治疗或降低剂量。

跨试验对比拥有长随访临床疗效数据的分子,Viking的VK-2735在13周减重10.9%(120mg)、硕迪生物Aleniglipron在36周减重11.3%(120mg)、礼来Orforglipron在72周减重11.5%(36mg)、诺和诺德口服司美格鲁肽在64周11.4%(25mg),以上均为经安慰剂调整剂量。对比来看,HRS9531片/KAI-9531在26周减重9.8%的在拥有长随访、大样本量数据的口服GLP-1药物中有相当竞争力(仅逊于VK-2735,但其二期安全性翻车问题待解)。

再从安全性来看(聚焦呕吐率和恶心率),Viking的VK-2735在13周呕吐率和恶心率分别为35%、61%(120mg),硕迪生物Aleniglipron呕吐率和恶心率分别为45%、32%(120mg),礼来Orforglipron呕吐率和恶心率分别为24%、34%(36mg)。

如此看来,25mg的HRS9531片/KAI-9531即便是在26周11.4%的呕吐率和22.7%的恶心率在同类药物中可能算得上是“潜在安全性最佳”;如果单拉礼来Orforglipron二期的26周数据看,呕吐率27-29%、恶心率37-42%,或许跨试验对比优势更为直观。

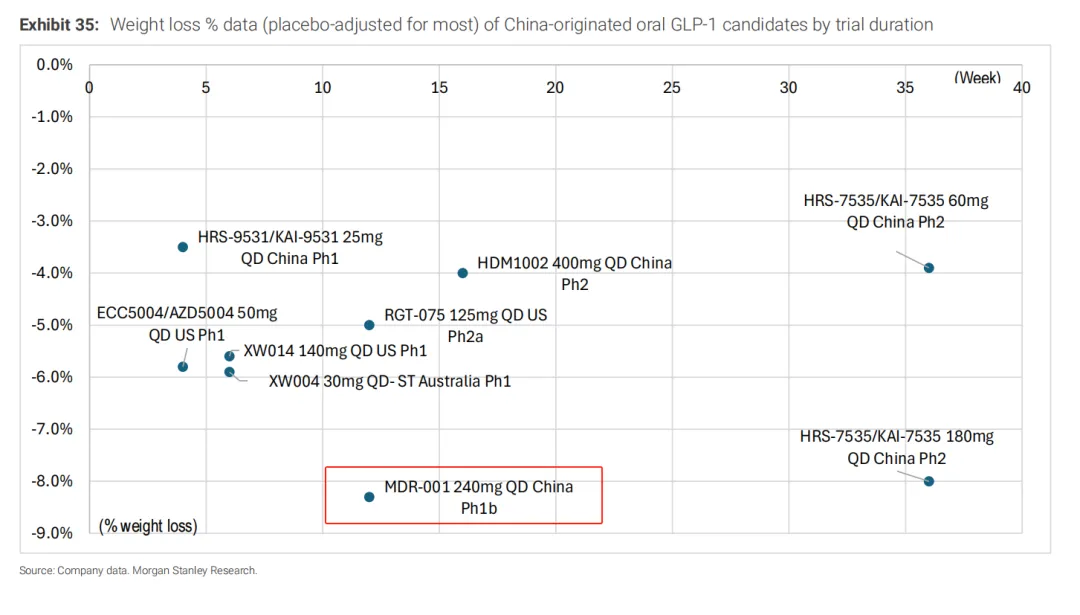

再次祭出下方摩根士丹利这张统计图。

环视目前在研的口服GLP-1分子,随访时间在13周左右并展现出强潜力的分子可能比较扎眼的是歌礼制药的ASC30和德睿智药的MDR-001。

60mg的ASC30在13周取得了约7.7%经安慰剂调整后减重幅度(2期数据),而240mg的MDR-001在12周取得了8.3%经安慰剂调整减重幅度(1b期数据)。不过,ASC30因为前期滴定剂量递增过为激进后续需要平衡安全性进行更缓的剂量递增方案,可能摊薄长期随访的有效性。

另外同样因为胃肠道不良反应率较高,MDR-001在2b期也调整了给药方案(从每日一次QD变为每日口服两次BID),在第24周180mg的经安慰剂调整减重幅度为7.8%。

整体跨试验对比下来,结合同随访周期比较、平衡有效性和安全性,恒瑞/Kailera的HRS9531片/KAI-9531二期数据可以算非常能打的,基于全球疗效第一梯队的基础上潜在安全性更好。

02

瓶颈:双靶对单靶没有碾压?

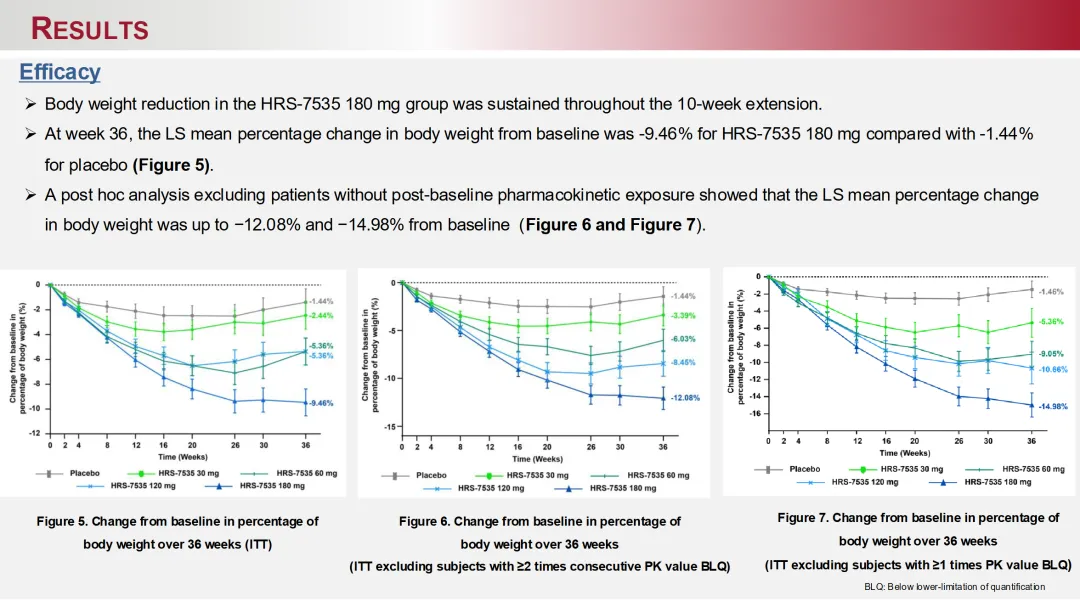

除了GLP-1/GIP受体双激动剂肽HRS9531片/KAI-9531外,恒瑞/Kailera在此之前也公布过小分子GLP‑1受体激动剂HRS‑7535/KAI-7535的26周、36周数据。

同样在无合并2型糖尿病肥胖成人患者的二期临床中,180mg HRS‑7535/KAI-7535在26周、36周分别取得了6.9%、8.0%的经安慰剂调整减重幅度数据。而目前公司只披露了36周的180mg恶心、呕吐率数据(未披露26周),分别为58.3%、43.8%。

对比HRS9531片/KAI-9531和HRS‑7535/KAI-7535同样是26周的数据,可以感受到双靶药物带来的疗效(9.8% vs

6.9%),更令人好奇的是似乎双靶比单靶的安全性更为可控(可能是剂量递增设计、药物设计差异化带来的)。

但环视目前在研的口服药物,大部分顶尖药物早期均可以通过激进的更高剂量爬坡/更激进滴定方案在早期随访数据展现出惊人的疗效(无论单双靶),但基本上目前都在13周/26周减重10%(经安慰剂后)上下波动,最进取的双靶口服药物VK-2735在13周就做到上述水平(却因临床中吊诡的安全性令人遗憾)。这不禁令人沉思,双靶口服药物能做出减重幅度差异化的边际递减效应趋势陡峭,那么在保持有竞争力的减重水平下,卷安全性或许是最后的一个卖点。

而在注射剂领域,替尔泊肽头对头司美格鲁肽的SURMOUNT-5三期研究中,在减重效率上72周体重下降幅度替尔泊肽组显著优于司美格鲁肽组(20.2% vs 13.7%),并且替尔泊肽组在腰围减少方面同样优于司美格鲁肽组(18.4cm vs 13.0cm)。

GLP-1注射剂层面,双靶药物在一定程度上头对头实现了明显的碾压;在口服药物层面单靶与多靶点药物的比较,或许因为生物利用度或者胃肠道不良反应高发率的存在,并不好做到像注射剂一样幅度的疗效碾压。

03

后GLP-1时代,更值得思考的问题

接着可能要思考一个更实际的问题,HRS9531片/KAI-9531今年才启动全球临床二期,如果按照二期26周设计、三期72周设计的方案再加上1年的上市申报审评期,打底至少还有3-4年才能美国上市;到那个时候,无论是礼来的替尔泊肽还是Orforglipron,渗透率和销售额都会达到一个非常高的水平。

像恒瑞/Kailera这样的选手,错位竞争的机会在哪里?

当然你可以说自家管线的安全性更好,但在礼来的产能、品牌渠道护城河完善后,未来能拿到的药物转换市场份额有多大,值得商榷(尤其是不做头对头的背景下);所以,我们认为最值得恒瑞/Kailera布局的差异化市场在于:司美及替尔泊肽(先发GLP-1类药物)无应答/不耐受人群、司美及替尔泊肽减重换药维持人群。

前者涵盖的人群巨大,仅以原发性无应答患者群为例,一项接受GLP-1类似物真实世界研究(加拿大队列、入组483人)显示,经过520天的随访,86名(17.8%)患者体重减轻小于5%(视为无应答);停药人群规模方面,一项美国19.6万例患者的真实世界研究数据显示:接受GLP-1激动剂治疗的患者,超过1/3患者(36.5%)在1年内停药。

后者除了包括维持治疗群体外,停药反弹患者群其实也包括在内。以司美格鲁肽的STEP-1研究和替尔泊肽SURMOUNT-4为例,均观察到大量患者在停用药物一年后回复大于2/3初始体重。

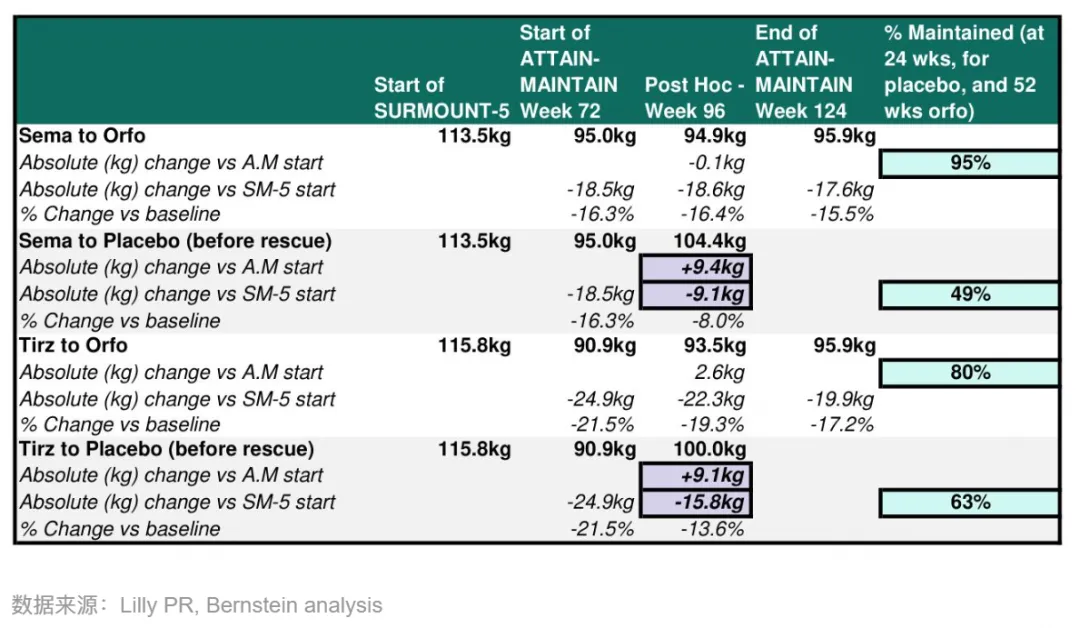

目前礼来的Orforglipron已经在GLP-1停药维持阶段做出了一定数据,据其ATTAIN-MAINTAIN试验结果回顾:使用最大耐受剂量的司美格鲁肽(1.7mg-2.4mg)和替尔泊肽(10-15mg)分别达成一定减重效果后,换用Orforglipron可分别维持其95%和80%的减重效果,该数据基础也是部分KOL在Orforglipron上市后更愿意开具Orforglipron处方的原因之一。

不过摆在Kailera面前的问题不止这一个,作为一个Newco,不仅要从后期临床设计进行差异化布局考量,平衡资金利用率和把公司卖给谁,也是很重要的课题。

结语:恒瑞医药的研发策略和商业拓展模式业内争议颇多,但至少在减重领域公司与Kailera的合作以及管线资产包的数据成色都是可圈可点的,搞不好未来真能做出一个卖给MNC的大交易。

研发追踪

研发追踪

药时代

药时代  2026-02-13

2026-02-13

6

6

研发追踪

研发追踪

医药魔方

医药魔方  2026-02-13

2026-02-13

6

6

研发追踪

研发追踪

瞪羚社

瞪羚社  2026-02-13

2026-02-13

8

8