产业资讯

产业资讯

MedTime

MedTime  2025-02-17

2025-02-17

676

676

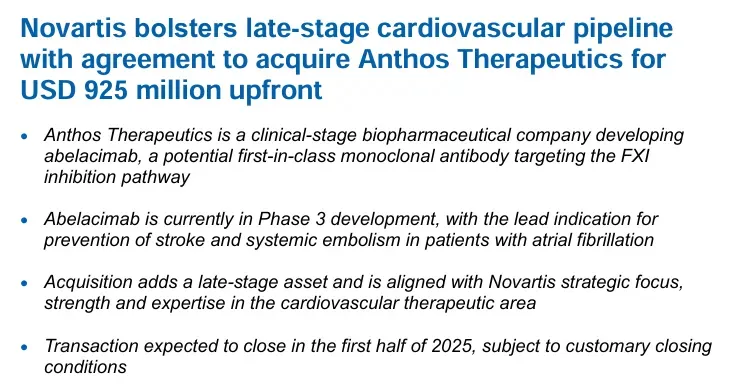

5年前亲手拆分,5年后豪掷31亿美元回购—诺华收购Anthos Therapeutics的资本大戏,藏着抗凝药市场的终极野心。一管皮下注射剂,如何让巨头甘愿豪赌?这场交易又将如何改写6000万房颤患者的命运?

一、诺华的“风险外包”实验:一场教科书级的资本腾挪

这场交易的本质,是跨国药企对传统研发模式的颠覆性重构,相当于用别人的钱赌自己的未来,成功了高价回收,失败了损失可控:

风险隔离术:2019年联合Blackstone成立Anthos,诺华以专利授权剥离早期研发风险,保留优先回购权

资本杠杆率:Blackstone注资9亿美元承担临床风险,诺华仅支付首付款的1/3(9.25亿)即可锁定III期成果

对赌方程式:21.5亿美元里程碑付款中,70%与临床及销售挂钩,实现“成功溢价,失败止损”

二、abelacimab:一管皮下注射剂的“弑神计划”

作为交易核心的abelacimab,承载着终结DOACs统治的野心:

技术核爆点:选择性抑制凝血因子XI,破解“抗栓必出血”魔咒。

II期数据:大出血风险降67%,相当于每千名患者避免23次致命事件。

双FDA快速通道:同时瞄准房颤卒中预防(全球6000万患者)和癌症血栓(年新增180万病例)

给药革命:每月1次皮下注射 vs 每日口服,癌症患者依从性提升230%(从35%至82%)

临床纵深战:三项III期试验覆盖13000+患者,直击DOACs年出血率2-3%的行业痛点

三、心血管帝国的“生态闭环”:从Entresto到abelacimab的野望

此次收购是诺华构建心血管治疗帝国的关键拼图:

管线协同术:与心衰“神药”Entresto(2024年销售额破50亿美元)形成“预防-治疗”黄金组合

技术融合战:联用RNA疗法Pelacarsen(靶向Lp(a)),打造“抗栓+降脂”精准医疗方案

市场卡位战:提前布局癌症相关血栓蓝海(VTE发生率20%,现有疗法停药率高达65%)

四、资本暗流:Blackstone的“风险共担”如何改写行业规则

Blackstone的入场,标志着生物医药投资进入“风险工程学”时代:

资本新公式:私募基金承担早期风险,药企支付“成功费”回购成熟资产

估值相对论:5.7倍远期销售估值(行业平均8.2倍),但含70%对赌条款的隐形溢价

行业冲击波:若模式跑通,或引发“大药企分拆管线-资本孵化-高价回购”的产业新循环

五、血色警报:豪赌背后的三重阴影

看似完美的交易背后,暗藏致命杀机:

1.临床倒计时:LILAC-TIMI 76试验入组滞后12%,2025H1顶线数据若延期将损失18个月先发优势

2.定价生死线:1.5-1.8万美元年费是DOACs的3倍,需突破美国PBM(药房福利管理)体系的支付封锁

3.产能悬崖:生物药生产成本是化学药的5倍,全球供应链能否支撑百万级患者需求?

当诺华的资本机器轰然启动,抗凝药市场正迎来百年变局。abelacimab若成功,不仅将终结DOACs时代,更将验证“分拆-回购”模式,这或许意味着,未来医药创新的胜负手,正在从实验室移向资本棋盘。

原文链接:

产业资讯

产业资讯

药渡

药渡  2025-11-07

2025-11-07

147

147

产业资讯

产业资讯

药时代

药时代  2025-11-07

2025-11-07

152

152

产业资讯

产业资讯

瞪羚社

瞪羚社  2025-11-07

2025-11-07

139

139